Nicolas Deltour

Head of Investment Strategy

Frédéric Heirebaudt

Investment Strategy

10 janvier 2024

Nicolas Deltour

Head of Investment Strategy

Frédéric Heirebaudt

Investment Strategy

En 2024, cela fera 140 ans que le premier indice boursier a vu le jour. Il s’agit du Dow Jones Railroad Average, qui comprenait à l’époque 11 titres principalement des actions de compagnies de transports ferroviaires. Charles Dow est un personnage assez méconnu de la finance moderne, il a pourtant apporté voir révolutionné pas mal de choses qui sont d’ailleurs toujours fortement suivies ou utilisées aujourd’hui. Explication et petit résumé de sa théorie.

Né le 6 novembre 1851, à l’origine Charles Dow était journaliste autodidacte dans le Connecticut. Il est ensuite parti s’installer dans les années 1880 à New-York pour créer une agence de presse financière avec un ancien collègue nommé Edward Jones. Ensemble et vous l’aviez surement deviné, ils créent la société Dow Jones et installent leur bureau en face de la bourse de New-York à Wall Street pour pouvoir diffuser de l’information financière aux intervenants de marché.

Il est le premier à créer un indice boursier en 1884, essentiellement en prenant des valeurs de transports ferroviaires. C’est de là bien sur que viendra bien plus tard sa notoriété. Mais à la publication de son indice dans un petit papier quotidien qui sera l’ancêtre du fameux Wall Street Journal, il se fait critiquer par ses pairs de l’époque qui lui disent: un indice boursier n’a aucune utilité, nous on traite les valeurs individuelles!

Dow et Jones vont créer le Wall Street Journal et en 1896 le fameux Dow Jones Industrial Average. A l’époque les valeurs industrielles comme General Electric, étaient des petites sociétés très spéculatives, les grosses valeurs appartenaient pour l’essentiel au secteur des transports ferroviaires.

L’idée de Dow était de dire que le marché anticipe dans le sens où toute l’information traitée par le marché est une information qui se projette dans le futur. En clair, on ne traite pas l’information d’aujourd’hui car elle a déjà été prise en compte par le marché. Il voyait donc l’utilité de son indice boursier comme un indicateur précurseur de la situation économique. Petite parenthèse pour faire remarquer que l’on fait parfois l’inverse aujourd’hui (on part d’un scénario macro pour prévoir les marchés financiers)!

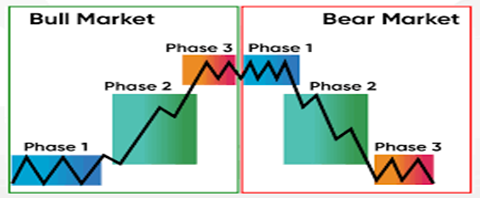

Il est à l’origine d’une théorie développée en six parties encore fortement utilisé par les analystes techniques du monde entier. En voici les principaux points:

Les cours sont le résultat de toutes les informations disponibles et anticipées. Quand une nouvelle donnée intervient, les cours s'ajustent très rapidement sur le court terme. Les investisseurs réagissent très rapidement à toute nouvelle, leurs actions sont visibles dans le cours du prix et donc sur le graphique.

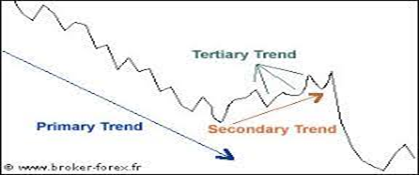

La tendance primaire, c'est la principale orientation du marché sur du long terme. La tendance secondaire, elle corrige la tendance primaire sur du moyen terme. Il s'agit soit d'une consolidation en trading range (évolution latérale des cours) ou d'un retracement du cours (pull back). La tendance tertiaire, elle correspond à des fluctuations mineures à court terme contenu dans une tendance secondaire.

Comme déjà mentionné, Charles Dow a créé le Dow Jones Industrial Average et le Dow Jones Transportation Average, entre autres. Selon lui, un mouvement important n'a de signification durable que si les indices se confirment mutuellement. Cette observation soit de confirmations soit de divergences des indices est encore largement analysée aujourd’hui par les stratégistes de marchés.

Le volume sur les marchés est utilisé par de nombreux analystes pour juger combien d'acteurs du marché soutiennent réellement le mouvement actuel. Pour cette raison, il est également évident que le volume devrait augmenter dans la direction de la tendance, puisque la direction de la tendance principale est par définition plus forte que ses corrections.

Cette dernière affirmation peut être justifiée par la loi de l'inertie de Newton. Selon cette loi, un corps reste dans son état de mouvement jusqu'à ce qu'une force extérieure l'affecte. Selon Dow, une tendance fonctionne également selon ce principe, puisqu'elle a toujours une plus grande probabilité de se poursuivre que de s'inverser. Elle est donc valable jusqu'à ce qu'elle soit clairement inversée.

Pour illustrer ce propos voici un exemple concret d’une tendance haussière à long terme qui s’est terminé en mars 2021. Le modèle quantitatif utilisé ici est basé sur plusieurs moyennes mobiles long terme. L’indice analysé est le MSCI China. La couleur de la chandelle en base mensuelle définit la tendance à savoir vert pour haussier, bleu pour neutre et rouge pour baissier. Les nombreuses chandelles rouges ont succédé aux chandelles vertes de 2020 et début 2021. Il est à noter que l’on peut compléter cette l’analyse quantitative avec des droites de tendances. Ces dernières sont plus subjectives mais donnent le même message à savoir qu’il fallait sortir en mars 2021.

Les rendements du passé ne constituent pas des indicateurs fiables pour des rendements futurs.

Source: MSCI China Index (USD) mensuel 5 ans: source Refinitv, Updata.

Charles Dow a donc non seulement apporté une contribution significative au monde financier actuel du point de vue du journalisme et du célèbre Dow Jones, mais il a également apporté beaucoup à l'analyse technique/analyse de marchés. Malgré l'évolution importante des marchés financiers, sa théorie développée il y a longtemps reste encore efficace et utilisée de nos jours. Elle fut néanmoins reprise et constamment améliorée par d’autres après sa mort le 4 décembre 1902.

Ce document, rédigé et publié par Belfius Banque, donne la vision de Belfius Banque sur les marchés financiers. Elle ne contient pas de conseil en investissement personnalisé, ni de recommandation d’investissement ou de recherche indépendante en matière d’investissements. Les chiffres cités reflètent une situation à un moment donné et sont susceptibles d’évoluer.

Les entreprises mentionnées sont citées à titre d'exemple et leur mention ne constitue pas une recommandation d'achat.

Les rendements du passé, les simulations de rendements du passé et les prévisions de rendements futurs d'un instrument financier, d'un indice financier, d'une stratégie ou d’un service d'investissement ne constituent pas des indicateurs fiables des rendements futurs. Les rendements bruts peuvent être influencés par des commissions, frais et autres charges. Les rendements libellés dans une autre devise que celle de l’État de résidence de l’investisseur sont soumis à des fluctuations du cours de change, qui peuvent avoir un impact positif ou négatif sur les plus-values.