Nicolas Deltour

Head of Investment Strategy

Philippe Evrard

Investment Strategy

24 janvier 2024

Nicolas Deltour

Head of Investment Strategy

Philippe Evrard

Investment Strategy

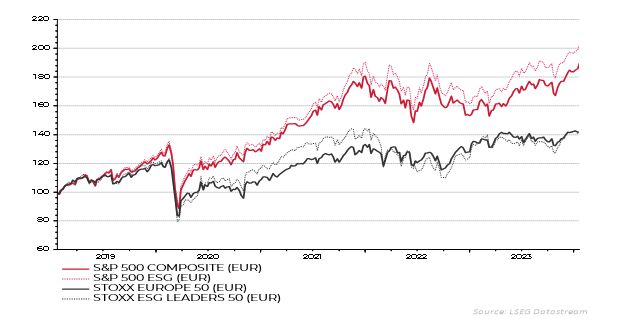

Tout d’abord, investir durable ne coûte pas en performance. Le graphique ci-joint montre les performances de deux grands indices (l’américain S&P500 et l’européen Stoxx50) ainsi que leur version ESG.

Les rendements du passé ne constituent pas des indicateurs fiables pour des rendements futurs.

Sur ces quatre dernières années, alors que la place financière mondiale a été malmenée (pandémie, guerre en Ukraine, inflation, taux d’intérêt), on voit clairement que les versions ESG de ces deux indices phare se sont très bien comportés.

Ensuite, selon Bloomberg, les investisseurs sont de plus en plus intéressés par l’ESG qui pourrait peser à l’horizon 2025 pour un tiers des actifs sous gestion au niveau mondial.

Il y a une double questionnement derrière l’investissement ESG, à savoir : Quand est-ce qu’une entreprise est considérée comme « durable » ? et comment un gestionnaire d’actifs fait pour construire un portefeuille ESG ? Et c’est là que les choses se compliquent…

Il n’y a à l’heure actuelle aucune définition uniforme sur le plan global permettant de définir ce qu’est une entreprise durable. Et c’est un exercice périlleux car tout le monde a son avis sur des critères à prendre en compte ou non.

Prenons par exemple le leader de la voiture électrique Tesla. Qui dit voiture électrique dit voiture ne rejetant pas de CO2, ce qui est évidemment une bonne chose dans la lutte contre le réchauffement climatique. Mais si on prend en considération les coûts environnementaux d’une voiture électrique (prise en compte de l’extraction de métaux rares et industriels indispensables pour les batteries) ou les difficultés rencontrées par l’entreprise avec la gestion de son personnel1, l’histoire devient différente.

Chaque entreprise a ses propres atouts et ses propres faiblesses en terme d’ESG. Se pose alors la question des entreprises qui sont en transition. Faut-il prendre en compte ces entreprises qui ne cochent pas toutes les cases ESG mais qui évoluent positivement vers cet objectif?

N’ayant pas de définition claire de ce qu’est une entreprise durable, chaque gestionnaire d’actifs y va de sa propre définition et de sa propre méthodologie pour constituer un portefeuille ESG. Ce qui peut laisser la porte ouverte à des interprétations des fois très libres…

Heureusement, l’Union Européenne mène depuis quelques années une croisade pour apporter un peu plus de clarté et protéger ainsi les investisseurs contre les tentatives de « greenwashing »2. Elle crée ainsi 3 grandes catégories : les articles 6 (fonds sans principe de durabilité), les articles 8 (fonds intégrant des principes de durabilité dans leur mode de fonctionnement) et les articles 9 (fonds ayant un objectif d’investissement durable). Mais, et c’est là que le bât blesse, chaque entité nationale peut appliquer les règles de définition d’un article 6, 8 ou 9 d’une façon plus ou moins stricte.

Ce qui crée pas mal de remous au sein des gestionnaires d’actifs. Si on enregistre un portefeuille d’investissement dans un certain pays il obtiendra une certaine classification, mais si on l’enregistre dans un autre pays la classification pourrait être différente. En outre, l'Europe pousse à la transparence, ce que nous saluons, mais qui conduit souvent à une documentation juridique "indigeste" . De plus, cela ne résout pas la question de l'interprétation de ce qui constitue une entreprise durable ou une entreprise en transition.

Vu le manque de définition claire et les balbutiements des régulations européennes, s’y retrouver en tant qu’investisseur peut être difficile. Il est alors judicieux de regarder quelle est la méthodologie3 appliquée par le gestionnaire d’actifs : comment il intègre l’ESG dans son processus de sélection, quels critères sont mis en place pour rendre un titre éligible, comment il gère l’exclusion de titres, quelle place laissée pour les entreprises en transition, etc.

En attendant une clarification des règlementations, c’est probablement ce qu’il y a de mieux à faire.

1 Tesla cut from S&P 500 ESG Index, and Elon Musk tweets his fury | Reuters

2 Sustainability-related disclosure in the financial services sector - European Commission (europa.eu)

Ce document, rédigé et publié par Belfius Banque, donne la vision de Belfius Banque sur les marchés financiers. Elle ne contient pas de conseil en investissement personnalisé, ni de recommandation d’investissement ou de recherche indépendante en matière d’investissements. Les chiffres cités reflètent une situation à un moment donné et sont susceptibles d’évoluer.

Les performances passées, les simulations de performances passées et les prévisions de performances futures d’un instrument financier, d’un indice financier, d’une stratégie ou d’un service d’investissement ne sont pas des indicateurs fiables des performances futures.

Les performances brutes peuvent être impactées par des commissions, frais et autres charges. Les performances exprimées dans une autre devise que celle du pays de résidence de l’investisseur subissent les fluctuations du taux de change, ce qui peut avoir un impact positif ou négatif sur les résultats. Si ce document fait référence à un traitement fiscal particulier, une telle information dépend de la situation individuelle de chaque investisseur et peut faire l’objet de modifications.

Les entreprises mentionnées sont citées à titre d'exemple et leur mention ne constitue pas une recommandation d'achat.