Nicolas Deltour

Head of Investment Strategy

Frédéric Heirebaudt

Investment Strategy

18 décembre 2024

Nicolas Deltour

Head of Investment Strategy

Frédéric Heirebaudt

Investment Strategy

C’est une période historiquement forte pour les actions américaines à la fin de l'année. Le terme a été inventé en 1972 par Yale Hirsh dans le Stock Trader's Almanac. Hirsh considère le rallye de fin d’année également appelé le rally de Noël non seulement comme un événement fréquent, mais aussi comme un indicateur de la performance du marché au cours de l'année à venir. Il a dit une phrase célèbre : "Si le Père Noël ne passe pas, les ours peuvent venir à Broad et Wall", en référence à l'emplacement de la Bourse de New York sur Wall Street. Ce qu'il veut dire, c'est que les années où il n'y a pas de rallye du Père Noël, il est plus probable que l'année suivante ne soit pas positive pour le marché et vice versa.

Il n' y a pas qu’une seule cause bien sur, mais voici quelques théories possibles qui peuvent éventuellement l’expliquer:

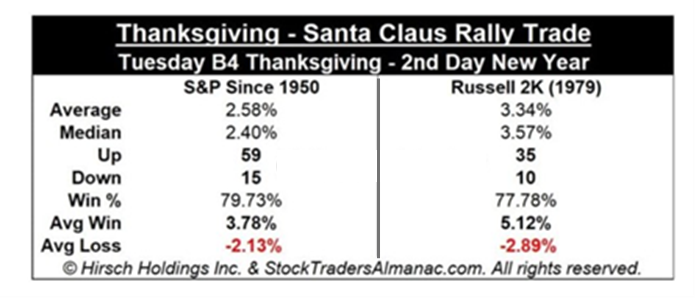

Le « Thanksgiving/Santa Claus rally trade » commence le 26 novembre et fini le 2 janvier. Sur la base des données historiques, le S&P 500 a progressé 79,73 % du temps depuis 1950. Le rendement moyen est de 2,58 %.1 Depuis 1979, le Russell 2 000 (l’indice des Small Caps) a progressé 77,78 % du temps au cours de cette période, avec un rendement moyen de 3,34%.1 Le marché des actions US rentre aussi à partir de "Thanksgiving" dans les trois meilleurs mois de l'année : rallye du Père Noël et effet janvier aidant.

Les rendements du passé ne constituent pas des indicateurs fiables pour des rendements futurs.

Rien ne garantit que nous verrons encore des gains cette année bien sur, mais des 12 mois de l'année, décembre est normalement le plus favorable aux investisseurs historiquement parlant, avec 70 hausses sur les 96 dernières années pour le S&P 500 . Actuellement,on voit mal ce qui pourrait coincer d’ici le mois de janvier tellement l’optimisme est présent sur les indices américains.

En plus d'un rallye de fin d’année, certains investisseurs scrutent également le baromètre de janvier afin de faire des prédictions sur la tendance future du marché pour le reste de l'année. Comme son nom l'indique, il analyse les performances du marché boursier, plus précisément l'indice S&P 500 au cours du mois de janvier.

Ce baromètre fonctionne selon un principe simple : si le marché boursier connaît des rendements positifs en janvier, on s'attend à ce qu'il continue à bien se comporter pendant le reste de l'année. À l'inverse, si les rendements sont négatifs en janvier, cela pourrait indiquer une année difficile.

Bien que le baromètre de janvier ait gagné en popularité auprès des investisseurs et des analystes, il est important de comprendre ses limites. La corrélation n'implique pas la causalité. Des facteurs externes tels que des événements géopolitiques ou des indicateurs économiques peuvent évidemment influencer les tendances du marché indépendamment de ce baromètre.

Depuis mars 2009, Ned Davis Research, qui est une société de recherche indépendante très connue a identifié un nouveau marché haussier séculaire (très long terme-plus de 10 ans) en cours pour les actions US, tout en notant que la tendance cyclique (long terme-quelques années) actuelle est également redevenue haussière depuis octobre 2022. Toutefois, l'optimisme sur les indices étant actuellement très élevé, le moment est peut-être venu d'évaluer les risques potentiels et de rester flexible si ces tendances devaient s'affaiblir au cours de l'année à venir.(2025)

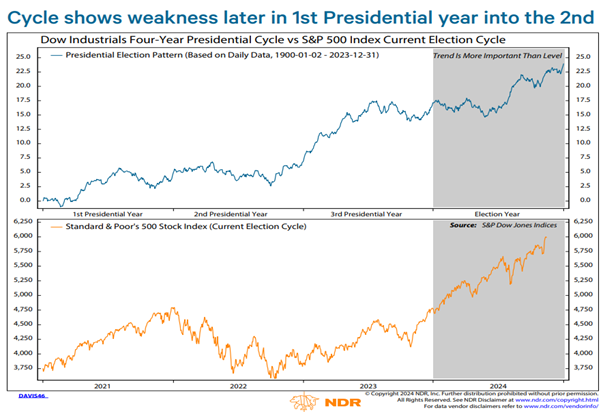

Compte tenu de la période postélectorale, il peut être utile de revenir sur le cycle des élections présidentielles américaines. Historiquement, le marché haussier se prolonge souvent au cours de la première année qui suit une élection présidentielle. Toutefois, les deux premières années ont tendance à être volatiles, des corrections débutant souvent la première année et se poursuivant jusqu'à l'année de l'élection de mi-mandat ( voir graphique ci-dessus3)

Les rendements du passé ne constituent pas des indicateurs fiables pour des rendements futurs.

Le dernier exemple en date, c’est le marché baissier qui a débuté en 2021 et c'est poursuivi jusqu'en 2022. Cette tendance baissière pourrait s'expliquer par les changements de politique budgétaire qui ont parfois des conséquences inattendues.(déception des investisseurs par exemple) Comme les politiciens s'efforcent généralement de stimuler l'économie avant l'élection présidentielle suivante, le marché se redresse souvent fortement au cours des troisième et quatrième années du cycle, à l'instar des fortes hausses observées en 2023 et 2024.

Ce document, rédigé et publié par Belfius Banque, donne la vision de Belfius Banque sur les marchés financiers. Il ne contient pas de conseil en investissement personnalisé, ni de recommandation d’investissement ou de recherche indépendante en matière d’investissements. Les chiffres cités reflètent une situation à un moment donné et sont susceptibles d’évoluer.

Les performances passées, les simulations de performances passées et les prévisions de performances futures d’un instrument financier, d’un indice financier, d’une stratégie ou d’un service d’investissement ne sont pas des indicateurs fiables des performances futures.

Les performances brutes peuvent être impactées par des commissions, frais et autres charges. Les performances exprimées dans une autre devise que celle du pays de résidence de l’investisseur subissent les fluctuations du taux de change, ce qui peut avoir un impact positif ou négatif sur les résultats. Si ce document fait référence à un traitement fiscal particulier, une telle information dépend de la situation individuelle de chaque investisseur et peut faire l’objet de modifications.

N'hésitez pas à contacter votre conseiller financier pour un conseil en investissement personnel qui examinera avec vous les conséquences éventuelles que cette vision peut avoir pour votre portefeuille d'investissement individuel.

1 Source: StockTradersAlmanac.com

Pour un indice du type ‘Total Return’, les dividendes des actions sont réinvestis dans l’indice (contrairement à un indice du type ‘Price’). Vous trouverez de plus amples informations sur cet(s) indice(s) sur S&P 500® | S&P Dow Jones Indices & Russell US Indexes | LSEG

2 Source: Yardeni Research

3 Source: Ned Davis Research-données depuis 1900!

Pour un indice du type ‘Total Return’, les dividendes des actions sont réinvestis dans l’indice (contrairement à un indice du type ‘Price’). Vous trouverez de plus amples informations sur cet(s) indice(s) sur S&P 500® | S&P Dow Jones Indices & Russell US Indexes | LSEG