Obligatieuitgifte Fluvius

De inschrijvingsperiode voor deze publieke obligatie-uitgifte werd vervroegd afgesloten. De details van deze vervroegde afsluiting kan u hier raadplegen.

De details van de allocatie kan u hier raadplegen.Publiek aanbod van 4,00% vastrentende groene obligaties met vervaldatum 28 juni 2027

Deze productfiche werd opgesteld in het kader van een publiek aanbod van vastrentende obligaties (de "Groene Obligaties", de "Obligaties") met een looptijd van 4 jaar, met een vaste jaarlijks interestvoet van 4,00%, uitgegeven door Fluvius System Operator CV (de "Emittent") en gegarandeerd op een niet-hoofdelijke maar niet-solidaire basis door Fluvius Antwerpen, Fluvius Limburg, Fluvius West, Gaselwest, Imewo, Intergem, Iveka, Iverlek, PBE, Riobra en Sibelgas (de "Garanten") (het "Publiek Aanbod van Obligaties"). De Obligaties worden uitgegeven in overeenstemming met het groen financieringskader van de Emittent en in overeenstemming met sectie VIII "use of proceeds" van het Prospectus.

De Emittent ontwikkelt, beheert en onderhoudt nutsnetwerken voor elektriciteits- en gasdistributie, openbare verlichting, riolering, kabeltelevisie en stadsverwarming en het databeheer met betrekking tot deze activiteiten. Bijna alle netwerkinfrastructuur is eigendom van de Garanten.

WAARSCHUWING

De Obligaties vormen directe, onvoorwaardelijke, niet-achtergestelde en (onder voorbehoud van de bepalingen van de negatieve zekerheid) niet door zekerheden gedekte schuldinstrumenten, gewaarborgd door de Garanten (zoals gedefinieerd in het basisprospectus van 6 juni 2023 (het "Basisprospectus")), in overeenstemming met, en onder voorbehoud van de pro rata beperking in, hun respectievelijke Garanties (zoals gedefinieerd in het Basisprospectus), zoals verder toegelicht in het Basisprospectus.

Een investering in de Obligaties brengt risico’s met zich mee. Door in te schrijven op de Obligaties lenen investeerders geld aan Fluvius die zich ertoe verbindt om de interest te betalen en de hoofdsom terug te betalen op 28 juni 2027 (de "Vervaldag"). In geval van insolventie of wanbetaling door Fluvius of de Garanten, is het echter mogelijk dat de investeerders de bedragen waarop zij recht hebben niet terugkrijgen en het risico lopen hun investering geheel of gedeeltelijk te verliezen. Potentiële investeerders dienen bovendien rekening te houden met de risicofactoren met betrekking tot de tenuitvoerlegging van de Garanties, zoals beschreven in de risicofactor getiteld "De tenuitvoerlegging van de Garanties is onderworpen aan beperkingen die voortvloeien uit de bijzondere aard van de Garanten" in Deel II – ‘Risicofactoren’ van het Basisprospectus. Elke potentiële investeerder moet zorgvuldig overwegen of het voor die investeerder geschikt is om te investeren in de Obligaties in het licht van zijn kennis en financiële ervaring en moet, indien nodig, professioneel advies inwinnen. Potentiële investeerders moeten het Basisprospectus in zijn geheel lezen en in het bijzonder de risicofactoren beschreven in Deel II – ‘Risicofactoren’ van het Basisprospectus alvorens een investeringsbeslissing te nemen, om een volledig inzicht te krijgen in de potentiële risico’s en voordelen die verbonden zijn met de beslissing om in de Obligaties te investeren.

Gelet op het groene karakter van de Obligaties, dienen investeerders in het bijzonder de risicofactoren getiteld "Obligaties die zijn uitgegeven als Groene Obligaties voldoen mogelijks niet aan de verwachtingen of vereisten van investeerders (met inbegrip van een groene of duurzame prestatiedoelstelling) en/of zijn mogelijks niet gealigneerd met de finale versie van de Europese "green bond standard" of enige andere duurzaamheidsgerelateerde regelgeving, hetgeen beide niet zou neerkomen op een Wanprestatie of een contractbreuk door de Emittent, hetgeen de waarde van die Groene Obligaties kan aantasten en/of hetgeen negatieve gevolgen kan hebben voor investeerders", "Het is mogelijk dat een bedrag dat gelijk of gelijkwaardig is aan de netto-opbrengst van de Groene Obligaties niet (tijdig) kan worden aangewend voor de financiering van In Aanmerking Komende Groene Projecten of geheel of gedeeltelijk niet kan worden uitbetaald zoals gepland, wegens redenen die buiten de controle liggen van de Emittent of die de Emittent niet kan voorzien op de datum van de uitgifte van de relevante Groene Obligaties, hetgeen niet zou neerkomen op een Wanprestatie of een contractbreuk door de Emittent en hetgeen een impact kan hebben op de waarde van de Groene Obligaties" en "De Second Party Opinion geeft niet de potentiële impact weer van alle risico’s met betrekking tot de Groene Obligaties en elke intrekking van dergelijke opinie kan de waarde van Groene Obligaties beïnvloeden" waarin onder meer het risico wordt uiteengezet dat de bestemming van de opbrengsten van de Obligaties niet noodzakelijk voldoet aan de vereisten die zijn uiteengezet in het Raamwerk Groene Financiering van Fluvius of aan bepaalde verwachtingen of vereisten van investeerders (inclusief onder eventuele toekomstige toepasselijke regelgeving).

Het EMTN Prospectus en de Definitieve Voorwaarden zijn gratis verkrijgbaar op de website van de Emittent, in de kantoren van Belfius Bank of telefonisch bij Belfius Contact op 02/222.12.02, of kan geconsulteerd worden op de website www.belfius.be/obligatie-fluvius-2023.

Samenvatting

Emittent: Fluvius System Operator CV (hierna "Fluvius" of de "Emittent")

Rating Emittent: De Emittent heeft een externe rating van A3 (Stable) (Moody’s).

Meer informatie over kredietratings is beschikbaar op wat-is-een-kredietrating.pdf (belfius.be).

Garanten: Fluvius Antwerpen, Fluvius Limburg, Fluvius West, Gaselwest, Imewo, Intergem, Iveka, Iverlek, PBE, Riobra en Sibelgas

Verwacht Uitgiftebedrag: De Obligaties worden uitgegeven voor een minimum totaal nominaal bedrag van EUR 150.000.000 en een maximaal totaal nominaal bedrag van EUR 300.000.000

Aanbiedingsperiode: De Inschrijvingsperiode voor de Obligaties loopt van 16 juni 2023 tot 21 juni 2023 (inbegrepen) en kan vroegtijdig worden afgesloten door de Emittent gedurende de Inschrijvingsperiode met de instemming van de Joint Lead Managers. Vervroegde beëindiging van de Inschrijvingsperiode zal zich ten vroegste voordoen op 16 juni 2023 om 17:30 uur (CET) (de " Minimale Verkoopperiode ").

Nominaal bedrag per Obligatie: Het nominaal bedrag van elke Obligatie is EUR 1.000

Minimum inschrijvingsbedrag: EUR 1.000

Uitgifteprijs: De Uitgifteprijs is vastgelegd op 101,625% van het nominale bedrag, namelijk EUR 1.016,25 per Minimum Inschrijvingsbedrag met inbegrip van een verkoop- en distributiecommissie van 1,625% of EUR 16,25 ten laste van de particuliere belegger.

Looptijd: 4 jaar

Vaste interestvoet: 4,00% vaste jaarlijks interestvoet

Interest op de Obligaties is jaarlijks betaalbaar op 28 juni van elk jaar. De eerste interestbetaling op de Obligaties zal gebeuren op 28 juni 2024.

Bruto Actuarieel Rendement en Netto Actuarieel rendement: Het bruto actuarieel rendement aan de Uitgifteprijs op de Obligaties bedraagt 3,557% (in de veronderstelling dat de Obligaties zullen worden aangehouden tot de Vervaldatum)

Het netto actuarieel rendement aan de Uitgifteprijs op de Obligaties bedraagt 2,369% (in de veronderstelling dat de Obligaties zullen worden aangehouden tot de Vervaldatum)

Terugbetaling: De Obligaties geven recht op een terugbetaling op de Vervaldatum van 100% van het nominaal bedrag, namelijk EUR 1.000 per minimum inschrijvingsbedrag (exclusief de verkoops- en distributiecommissie). Indien zich een bepaalde controlewijziging (onder bepaalde voorwaarden) voordoet met betrekking tot de Emittent, zal elke Obligatiehouder het recht hebben om van de Emittent te eisen dat deze alle Obligaties van die Obligatiehouder terugbetaalt.

Uitgiftedatum: 28 juni 2023

Vervaldatum: 28 juni 2027

ISIN Code: BE0002952332

Publiek Aanbod: Publiek aanbod in België van de Obligaties van de Emittent in EUR in overeenstemming met de Verordening (EU) 2017/1129 betreffende het prospectus dat moet worden gepubliceerd wanneer effecten aan het publiek worden aangeboden of tot de handel op een gereglementeerde markt worden toegelaten.

Risicofactoren: Meer informatie over de risicofactoren vindt u terug op pagina 7 en 8 van deze productfiche, in Rubriek B.3. en C.4. van de Nederlandstalige samenvatting die in het kader van de specifieke uitgifte aan de definitieve voorwaarden ("Definitieve Voorwaarden") zal worden gehecht, en in Deel II "Risicofactoren" van het Prospectus.

Rol Belfius Bank: Co-Arranger van het EMTN programma.

Joint Bookrunner en Joint Lead Manager (de " Manager "). Noteringsagent, betaalagent en berekeningsagent (de " Agent ").

Deze product fiche kan enkel als volledig beschouwd worden in zijn totaliteit, inclusief de volgende 8 pagina’s van dit document.

Profiel van de Emittent

De Emittent is een coöperatieve vennootschap naar Belgisch recht. De Emittent heeft diens maatschappelijke zetel te Brusselsesteenweg 199, 9090 Melle, België en is ingeschreven bij de Kruispuntbank van Ondernemingen onder nummer 0477.445.084 (RPR Gent, afdeling Gent). De Emittent kan gecontacteerd worden op het telefoonnummer +32 78 35 35 34. De identificatiecode voor juridische entiteiten (Legal Entity Identifier) ("LEI") van de Emittent is 549300WSQWO0M3PK2J78.

De Emittent ontwikkelt, beheert en onderhoudt nutsnetwerken voor elektriciteits- en gasdistributie, openbare verlichting, riolering, kabeltelevisie en stadsverwarming en het databeheer met betrekking tot deze activiteiten. Bijna alle netwerkinfrastructuur is eigendom van de Garanten. De Emittent is gemandateerd als werkmaatschappij van de elf Vlaamse distributienetbeheerders die de Garanten zijn. Zijn rol heeft betrekking op de exploitatie en het onderhoud van de netten in naam en voor rekening van de Garanten, de voorbereiding van het beslissingsproces op het niveau van de Garanten, de uitvoering van alle taken van het bedrijfssecretariaat voor de Garanten en de uitvoering van andere taken voor de Garanten, zoals met betrekking tot personeelszaken, loonlijsten en boekhoudkundige ondersteuning (rekening houdend met het feit dat de Garanten geen eigen personeel hebben). De Emittent voert zijn operationele activiteiten uit tegen kostprijs zonder enige commerciële marge aan te rekenen aan de Garanten. De Emittent is actief in alle 300 Vlaamse steden en gemeenten in België. Hij heeft geen activiteiten buiten België.

Op de datum van dit document heeft de Emittent drie geconsolideerde dochterondernemingen: Atrias CV, De Stroomlijn CV en Synductis CV. De Emittent en zijn geconsolideerde dochterondernemingen vormen de "Fluvius (geconsolideerde) Groep". De Fluvius (geconsolideerde) Groep, de Garanten, Fluvius Opdrachthoudende Vereniging en Interkabel vormen samen de "Fluvius Economische Groep". Er dient te worden opgemerkt dat de Fluvius Economische Groep geen juridische entiteit is, maar dat dit concept wordt gebruikt voor rapporteringsdoeleinden.

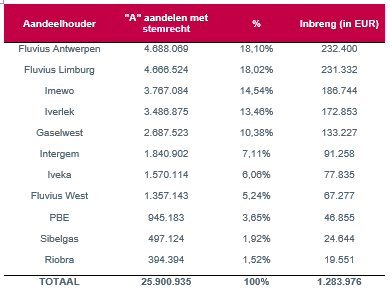

Fluvius Antwerpen, Fluvius Limburg, Fluvius West, Gaselwest, Imewo, Intergem, Iveka, Iverlek, PBE, Riobra en Sibelgas (de "Garanten") zijn de enige aandeelhouders van de Emittent. Geen enkele aandeelhouder oefent controle uit over de Emittent. De tabel hieronder geeft het aandeel van de Garanten in de Emittent weer op de datum van dit document (in termen van inbreng):

De verplichtingen van elke Garant onder zijn respectievelijke Garantie zijn beperkt tot het proportionele aandeel van de inbrengen die dergelijke Garant heeft geleverd in de Emittent op de datum van de uitgifte van de desbetreffende Obligaties zoals uiteengezet in sectie B.1.3 van de samenvatting en in de desbetreffende Definitieve Voorwaarden.

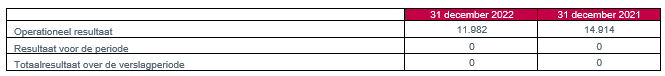

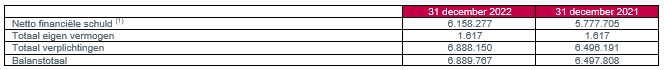

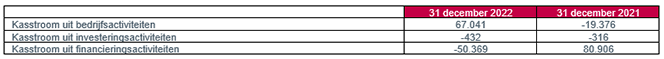

De onderstaande tabellen geven een overzicht van de essentiële financiële informatie uit (i) de geauditeerde geconsolideerde jaarrekeningen van de Emittent voor de boekjaren eindigend op 31 december 2021 en 31 december 2022 en (ii) de geauditeerde geconsolideerde jaarrekeningen van de Fluvius Economische Groep voor de boekjaren eindigend op 31 december 2021 en 31 december 2022, telkens opgesteld in overeenstemming met IFRS.

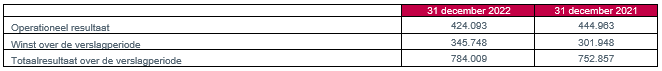

a) Geconsolideerde winst-en verliesrekening van de Emittent (in duizenden EUR)

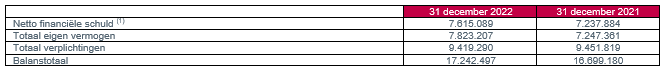

b) Geconsolideerde balans van de Emittent (in duizenden EUR)

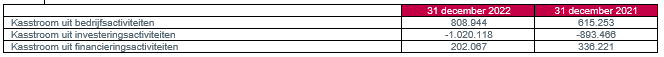

c) Geconsolideerd kasstroomoverzicht van de Emittent (in duizenden EUR)

d) Geconsolideerde winst-en verliesrekening van de Fluvius Economische Groep (in duizenden EUR)

e) Geconsolideerde balans van de Fluvius Economische Groep (in duizenden EUR)

f) Geconsolideerd kasstroomoverzicht van de Fluvius Economische Groep (in duizenden EUR)

1 De netto financiële schuld wordt berekend als de som van (1) kortlopende rentedragende leningen, (2) langlopende rentedragende leningen en (3) afgeleide financiële instrumenten.

Op 31 december 2022 bedroeg de totale financiële schuld (gedefinieerd als het totaal van de kortlopende en de langlopende rentedragende leningen en schulden) van de Fluvius Economische Groep, berekend volgens IFRS, 7.613 miljoen EUR (tegenover 7.196,1 miljoen EUR op 31 december 2021). Op 31 december 2022 had 958 miljoen EUR aan langetermijnleningen een looptijd van minder dan een jaar (tegenover 733,5 miljoen EUR op 31 december 2021). Op 31 december 2022 bedroeg de verhouding tussen de rentedragende schulden op lange en korte termijn en het eigen vermogen van de Fluvius Economische Groep, berekend volgens IFRS, 0,973 (tegenover 0,993 op 31 december 2021).

Inschrijving

Aanbiedingsperiode

De Obligaties zullen in België aan het publiek worden aangeboden. De aanbiedingsperiode voor de Obligaties loopt van 16 juni 2023 om 9 uur (CET) tot 21 juni 2023 om 17.30 uur (CET) (de "Aanbiedingsperiode"), onder voorbehoud van vervroegde beëindiging, die ten vroegste kan plaatsvinden op 21 juni 2023 om 17.30 uur (CET). Dit betekent dat de Aanbiedingsperiode minstens één werkdag open zal blijven (de "Minimale Verkoopperiode").

De Aanbiedingsperiode kan vroegtijdig worden beëindigd door de Emittent met inachtneming van de Minimale Verkoopperiode (i) zodra een totaal minimum nominaal bedrag aan Obligaties van 150.000.000 EUR is bereikt, (ii) in het geval dat zich een aanzienlijke wijziging in de marktomstandigheden voordoet of (iii) in het geval zich een belangrijke negatieve verandering voordoet met betrekking tot de Emittent. Indien de Aanbiedingsperiode vroegtijdig wordt beëindigd als gevolg van de onder (ii) of (iii) in de vorige zin beschreven gebeurtenis, dan zal de Emittent een aanvulling op het Basisprospectus publiceren. De Emittent zal ervoor zorgen dat een dergelijke aanvulling zo snel mogelijk na de beëindiging van de Aanbiedingsperiode wordt gepubliceerd.

Als er een belangrijke nieuwe factor, een materiële vergissing of een materiële onnauwkeurigheid is met betrekking tot de informatie in het Basisprospectus die een invloed kan hebben op de beoordeling van de Obligaties, zal de Emittent een aanvulling op het Basisprospectus opstellen. In dergelijk geval zullen beleggers het recht hebben, uit te oefenen binnen twee werkdagen na de publicatie van het supplement, hun aanvaarding in te trekken, op voorwaarde dat de belangrijke nieuwe factor, materiële vergissing of materiële onnauwkeurigheid zich voordeed of geconstateerd werd vóór de afsluiting van de aanbiedingsperiode of de levering van de Obligaties, naargelang wat het eerst plaatsvindt, overeenkomstig Artikel 23, lid 2 van de Prospectusverordening. Het supplement zal in dat geval informatie bevatten over het herroepingsrecht, met inbegrip van de uiterste datum van het herroepingsrecht. Particuliere beleggers zullen worden geïnformeerd hierover op de dag dat het supplement gepubliceerd wordt.

Particuliere Beleggers worden aangemoedigd om in te schrijven op de Obligaties op de eerste werkdag van de Aanbiedingsperiode vóór 17:30 uur (CET) om ervoor te zorgen dat hun inschrijving in aanmerking wordt genomen bij de toekenning van de Obligaties, onderworpen, in voorkomend geval, aan een proportionele vermindering van hun inschrijving.

Toewijzingsprincipes

De Managers, handelend op een niet-hoofdelijke (en niet-solidaire) basis, komen overeen de Obligaties te plaatsen op een "best efforts" basis. De Emittent is overeengekomen dat de gerichte toewijzingsstructuur tussen de Managers voor de plaatsing van de Obligaties de volgende zal zijn:

- (i) elk van de Managers zal een minimum van 30.000.000 EUR en een maximum van 60.000.000 EUR van de Obligaties (of 20% van het nominale bedrag van de uit te geven Obligaties) plaatsen op een "best efforts" basis en uitsluitend toewijzen aan Retailbeleggers in zijn eigen retail- en private banking netwerk, tegen een prijs (inclusief de Retail Commissie) van 101,625 procent van het nominale bedrag van de uit te geven Obligaties (de "Retail Prijs"), in totaal minimaal 120.000.000 EUR en maximaal 240.000.000 EUR (of 80% van het nominale bedrag van de uit te geven Obligaties (de "Retail Obligaties")); en

- (ii) de Joint Bookrunners, die samen op "best efforts" basis handelen, zullen tegenover derde distributeurs en/of Gekwalificeerde Beleggers als een "pot deal" plaatsen tegen een prijs gelijk aan 100% van het nominale bedrag van de Obligaties plus de QI Commissie een minimum van 30.000.000 EUR en een maximum van 60.000.000 EUR van de Obligaties (of 20% van het nominale bedrag van de uit te geven Obligaties (de "QI Obligaties")).

Indien om 17.30 uur (CET) op de eerste werkdag van de Aanbiedingsperiode de door een Manager te plaatsen Retail Obligaties niet volledig geplaatst zijn door deze Manager, heeft elk van de andere Managers (na volledige plaatsing van de door hem te plaatsen Retail Obligaties) het recht (maar niet de verplichting) om deze Retail Obligaties te plaatsen bij Retailbeleggers in zijn eigen retail- en private banking netwerk, op basis van gelijke verdeling (indien mogelijk) tussen deze andere Managers. In het geval dat Retail Obligaties niet geplaatst blijven overeenkomstig de mechanismen beschreven in de voorgaande paragrafen, kunnen deze Obligaties door de Joint Bookrunners worden toegewezen aan de orders met betrekking tot QI Obligaties, aan derde distributeurs en/of Gekwalificeerde Beleggers.

In het geval dat de QI Obligaties niet volledig worden geplaatst door de Joint Bookrunners, heeft elk van de Managers (na volledige plaatsing van de door hem te plaatsen Retail Obligaties) het recht (maar niet de verplichting) om dergelijke QI Obligaties te plaatsen en worden dergelijke QI Obligaties geplaatst bij Retailbeleggers in hun eigen retail- en private banking-netwerk, op basis van gelijke verdeling (indien mogelijk) tussen die Managers.

Indien niet alle Obligaties geplaatst zijn om 17.30 uur (CET) op de eerste werkdag van de Aanbiedingsperiode en rekening houdend met de herverdeling overeenkomstig de voorgaande paragrafen, zal elk van de Managers het recht hebben om de niet-geplaatste Obligaties te plaatsen bij Retailbeleggers en bij Gekwalificeerde Beleggers. Elke Manager zal deze Obligaties in zijn eigen tempo plaatsen, met dien verstande dat de niet-geplaatste Obligaties aan de beleggers zullen worden toegewezen volgens het principe "wie het eerst komt, het eerst maalt".

Herallocatie bij overinschrijving

In geval van overinschrijving kan een vermindering van de inschrijvingen van toepassing zijn, d.w.z. de inschrijvingen proportioneel worden verminderd, met een toewijzing van een veelvoud van 1.000 EUR en, voor zover mogelijk (d.w.z. voor zover er niet meer investeerders dan Obligaties zijn), een minimum nominaal bedrag van 1.000 EUR dat overeenstemt met de denominatie van de Obligaties en dat het minimum inschrijvingsbedrag voor investeerders is. Voor inschrijvers kunnen verschillende verminderingspercentages gelden met betrekking tot de bedragen waarop zij hebben ingeschreven, afhankelijk van de financiële tussenpersoon via welke zij op de Obligaties hebben ingeschreven. Retailbeleggers worden daarom aangemoedigd om in te schrijven op de Obligaties op de eerste werkdag van de Aanbiedingsperiode vóór 17.30 uur (CET) om ervoor te zorgen dat hun inschrijving in aanmerking wordt genomen bij de toekenning van de Obligaties, eventueel met een proportionele vermindering van hun inschrijving.

Totale Nominale Bedrag

Het definitieve totale nominale bedrag (het "Totaal Nominaal Bedrag") zal zo snel mogelijk na het einde (of de vroegtijdige beëindiging) van de Aanbiedingsperiode worden gepubliceerd op de websites van de Emittent (https://over.fluvius.be/nl/investor-relations/obligaties) en van Belfius (www.belfius.be/obligatie-fluvius-2023). Het toewijzingspercentage binnen de netwerken van elk van de Managers zal eveneens zo snel mogelijk na afloop (of vroegtijdige beëindiging) van de Aanbiedingsperiode worden gepubliceerd op de websites van de Managers.

De criteria in overeenstemming waarmee het Totaal Nominaal Bedrag van de Obligaties zal worden bepaald door de Emittent zijn de volgende: (i) de financieringsbehoeften van de Emittent, die zouden kunnen evolueren tijdens de Aanbiedingsperiode, (ii) de niveaus van de interestvoeten en de credit spread van de Emittent op dagelijkse basis, (iii) het niveau van de vraag van investeerders naar Obligaties zoals waargenomen door de Managers op dagelijkse basis, (iv) het zich al dan niet voordoen van bepaalde gebeurtenissen tijdens de Aanbiedingsperiode van de Obligaties die de Emittent en/of de Managers de mogelijkheid geven om de Aanbiedingsperiode vroegtijdig te beëindigen of om niet door te gaan met het openbaar aanbod en de uitgifte van de Obligaties en (v) het minimumbedrag van de aanbieding is 150.000.000 EUR en het maximumbedrag is 300.000.000 EUR.

Indien er op het einde van de Aanbiedingsperiode onvoldoende vraag is van investeerders om het minimumbedrag van de Obligaties uit te geven, behoudt de Emittent zich het recht voor om (na overleg met de Managers) de uitgifte te annuleren, in welk geval een kennisgeving zal worden gepubliceerd op de websites van de Emittent (https://over.fluvius.be/nl/investor-relations/obligaties) en van Belfius (www.belfius.be/obligatie-fluvius-2023).

Kenmerken Obligaties

- Emittent: De Obligaties worden uitgegeven door Fluvius System Operator CV, met maatschappelijke zetel te Brusselsesteenweg 199, 9090 Melle, België, ingeschreven bij de Kruispuntbank van Ondernemingen onder nummer 0477.445.084, RPR Gent, afdeling Gent (de "Emittent"). De Emittent kan gecontacteerd worden op het telefoonnummer +32 78 35 35 34. De identificatiecode voor juridische entiteiten (Legal Entity Identifier) ("LEI") van de Emittent is 549300WSQWO0M3PK2J78.

- Rating van de Emittent of de Obligaties: De Emittent heeft een externe rating van A3 Stable (Moody’s)

- Garanten:Fluvius Antwerpen, Fluvius Limburg, Fluvius West, Gaselwest, Imewo, Intergem, Iveka, Iverlek, PBE, Riobra en Sibelgas

-

Garanties: Elk van de Garanten heeft zich onvoorwaardelijk en onherroepelijk garant gesteld voor de verschuldigde en stipte betaling van alle bedragen die de Emittent van tijd tot tijd verschuldigd is met betrekking tot de Obligaties in overeenstemming met, en onder voorbehoud van de pro rata beperking in, diens respectievelijke garantie gedateerd op 17 november 2020, zoals bevestigd ingevolge een garantiebevestigingsbrief gedateerd op 9 november 2021 en een tweede garantiebevestigingsbrief van 6 juni 2023 (elk een "Garantie" en samen de "Garanties").

De verplichtingen van elke Garant onder zijn respectievelijke Garantie zijn beperkt tot het proportionele aandeel van de inbrengen die dergelijke Garant heeft geleverd in de Emittent op de datum van de uitgifte van de desbetreffende Obligaties zoals uiteengezet in sectie B.1.3 – "Belangrijkste aandeelhouders, met vermelding of de Emittent direct of indirect eigendom is of onder de zeggenschap staat van anderen, en van wie" van de samenvatting en in de desbetreffende Definitieve Voorwaarden. Zie ook een overzicht van het aandeel van iedere Garant in de emittent in de tabel hierboven (hoofdstuk profiel van de Emittent). -

Bestemming van de opbrengsten: De netto-opbrengst van de uitgifte van Obligaties zal naar verwachting 149.830.000 EUR bedragen bij een totaal nominaal bedrag van 150.000.000 EUR en 299.830.000 EUR bij een totaal nominaal bedrag van 300.000.000 EUR (telkens na aftrek van kosten en uitgaven).

De Emittent zal een bedrag gelijk aan het nettobedrag van de opbrengsten van de Obligaties aanwenden voor de financiering van een portefeuille van geselecteerde activa, projecten en activiteiten die in het bijzonder bijdragen tot één van de milieudoelstellingen die in het groen financieringskader, zoals aangepast, aangevuld en vervangen van tijd tot tijd, van de Emittent zijn vastgelegd. De Emittent streeft na om het volledige nettobedrag van de opbrengsten van de Obligaties toe te wijzen binnen de 24 maand na Uitgiftedatum. De allocatie- en impactrapportering met betrekking tot de bestemming van de opbrengsten zal beschikbaar gemaakt worden voor 31 december 2024 en erna op jaarlijkse basis.

Het groen financieringskader is beschikbaar op de website van de Emittent. -

Rol van Belfius Bank:Co-Arranger van het EMTN programma.

Joint Bookrunner en Joint Lead Manager (de "Manager"). Noteringsagent, betaalagent en berekeningsagent (de "Agent"). - Verwacht uitgiftebedrag:De Obligaties zullen worden uitgegeven voor een minimum totaal nominaal bedrag van 150.000.000 EUR en een maximaal totaal nominaal bedrag van 300.000.000 EUR

- Nominaal bedrag per Obligatie: Het nominaal bedrag van elke Obligatie is 1.000 EUR

- Minimum inschrijvingsbedrag: 1.000 EUR

- ISIN code: BE0002952332

- Uitgiftedatum: 28 juni 2023

- Vervaldatum: 28 juni 2027

- Terugbetaling: Behoudens enige aankoop en annulering of andere vroegtijdige terugbetaling, zullen de Obligaties op de Vervaldag op hun gespecifieerde denominatie worden terugbetaald.

-

Status (rangorde) van de schuldinstrumenten: De Obligaties zijn directe, onvoorwaardelijke, niet-achtergestelde en (onder voorbehoud van de bepalingen van de negatieve zekerheid) niet door zekerheden gedekte verplichtingen van de Emittent en hebben een gelijke rang en zullen te allen tijde een gelijke rang (pari passu) aannemen, zonder enige onderlinge voorkeur, gelijk met alle andere bestaande en toekomstige niet door zekerheden gedekte en niet-achtergestelde verplichtingen van de Emittent, nu en in de toekomst, maar, in geval van insolventie, onder voorbehoud van bepaalde preferente schulden op basis van wetgeving die dwingendrechtelijk en van algemene toepassing is.

Meer info in sub-sectie ‘Status van de Garanties’ onder sectie C.3.1 – "Beschrijving van de aard en de reikwijdte van de Garanties" van de samenvatting. -

Negatieve zekerheid: De voorwaarden van de Obligaties bevatten een negatieve zekerheidsregeling. Krachtens deze bepaling zullen, zolang enige van de Obligaties uitstaand blijft, noch de Emittent, noch enige van zijn Dochtervennootschappen, noch enige Garant enig Zekerheidsrecht (anders dan een Toegestaan Zekerheidsrecht) creëren of uitstaand hebben op of met betrekking tot het geheel of enig deel van zijn huidige of toekomstige activiteit, onderneming, activa of inkomsten (met inbegrip van enig niet-opgevraagd kapitaal) om enige Relevante Schuld te waarborgen, of om enige garantie of vrijwaring met betrekking tot enige Relevante Schuld te waarborgen, zonder dat tegelijkertijd of voorafgaand aan de Obligaties dezelfde zekerheid wordt verstrekt als die welke is gecreëerd of uitstaande is voor dergelijke Relevante Schuld, garantie of vrijwaring of enige andere zekerheid die zal worden goedgekeurd bij een buitengewoon besluit van een vergadering van de obligatiehouders (de "Obligatiehouders").

"Toegestaan Zekerheidsrecht" betekent enig Zekerheidsrecht dat een Relevante Schuld waarborgt die wordt uitgegeven met het oog op de financiering van alle of een deel van de kosten van de verwerving, constructie of ontwikkeling van enig project, indien de persoon of personen die een dergelijke financiering verstrekken er uitdrukkelijk mee toestemmen hun mogelijkheid tot verhaal te beperken tot het gefinancierde project en de inkomsten uit een dergelijk project als enige bron voor de terugbetaling van een dergelijke Relevante Schuld.

"Relevante Schuld" betekent elke huidige of toekomstige schuld (ongeacht of het gaat om de hoofdsom, de premie, de interest of andere bedragen), in de vorm van of belichaamd in obligaties, schuldeffecten, debentures, loan stock of andere soortgelijke schuldinstrumenten, ongeacht of deze zijn uitgegeven tegen contanten of geheel of gedeeltelijk tegen een andere vergoeding dan contanten, en die op een effectenbeurs of op een effectenmarkt (met inbegrip van, maar niet beperkt tot, een OTC-markt) worden of kunnen worden genoteerd, geregistreerd of gewoonlijk worden verhandeld; om elke twijfel te voorkomen, een banklening of intra-groepslening die wordt verstrekt op basis van een leningsovereenkomst is geen Relevante Schuld.

"Zekerheidsrecht" betekent enige hypotheek, last, pandrecht of andere zekerheidsstelling.

"Dochteronderneming" betekent, op enig bepaald ogenblik, een vennootschap of andere entiteit die rechtstreeks of onrechtstreeks wordt gecontroleerd, of waarvan meer dan 50 procent van het uitgegeven aandelenkapitaal (of equivalent) op dat ogenblik aangehouden wordt door de Emittent en/of één of meer van zijn respectieve Dochtervennootschappen. Voor deze doeleinden betekent het dat een vennootschap "gecontroleerd" wordt door een andere dat de andere (rechtstreeks of onrechtstreeks en al dan niet door middel van eigendom van aandelenkapitaal, het bezit van stemrecht, overeenkomst of anderszins) de bevoegdheid heeft om alle of de meerderheid van de leden van de raad van bestuur of ander bestuursorgaan van die vennootschap te benoemen en/of te ontslaan of op een andere manier de aangelegenheden en het beleid van die vennootschap controleert of de bevoegdheid heeft om deze te controleren. - Publiek Aanbod: Publiek aanbod in België van de Obligaties van de Emittent in EUR in overeenstemming met de Verordening (EU) 2017/1129 betreffende het prospectus dat moet worden gepubliceerd wanneer effecten aan het publiek worden aangeboden of tot de handel op een gereglementeerde markt worden toegelaten.

- Vorm en levering: De Obligaties zijn gedematerialiseerde effecten en zijn bijgevolg enkel leverbaar op een effectenrekening bij een financiële instelling. Voor de bewaring ervan op een rekening wordt bewaarloon aangerekend overeenkomstig de geldende tarieven bij Belfius.

- Notering en de secundaire markt: Er is of wordt door de Emittent (of namens deze) een aanvraag ingediend om de Obligaties te noteren en toe te laten tot de handel op de gereglementeerde markt van Euronext Brussel. Vóór de notering en toelating tot de handel, is er geen publieke markt voor de Obligaties.

- Toepasselijk recht Obligaties: Belgisch recht

-

Vervroegde terugbetaling gelinkt aan Gevallen van Wanprestatie ("Events of Default"): Als en alleen als één van de volgende gebeurtenissen ("Wanprestaties") zich voordoet, dan kan elke Obligatie, door middel van schriftelijke kennisgeving aan Belfius Bank SA/NV als betalingsagent (de "Betalingsagent") op zijn opgegeven adres, onmiddellijk verschuldigd en betaalbaar verklaard worden, waarna het vroegtijdig terugbetalingsbedrag van dergelijke Obligatie onmiddellijk verschuldigd en betaalbaar wordt zonder verdere formaliteit, tenzij aan dergelijke wanprestatie zal zijn verholpen voorafgaand aan dergelijke kennisgeving aan de Betalingsagent:

- (i) niet-betaling van de hoofdsom, premie of interest op enige Obligaties gedurende een bepaalde periode;

- (ii) niet-nakoming of niet-naleving door de Emittent van één of meer van zijn andere convenanten, overeenkomsten of verbintenissen uit hoofde van of met betrekking tot de Obligaties, welke inbreuk niet kan worden rechtgezet of, indien deze wel kan worden rechtgezet, gedurende een bepaalde periode voortduurt;

- (iii) (a) enige andere huidige of toekomstige schuld van de Emittent of enige Garant voor of met betrekking tot geleende of opgehaalde gelden worden verschuldigd en betaalbaar verklaard voorafgaand aan hun gestelde vervaldatum omwille van enige wanprestatie (op welke wijze ook omschreven), of (b) enige dergelijke schuld wordt niet betaald wanneer verschuldigd of, naargelang het geval, binnen elke toepasselijke gratieperiode, of (c) de Emittent of enige Garant laat na om, wanneer verschuldigd of, naargelang het geval, binnen elke toepasselijke gratieperiode, elk bedrag betaalbaar onder elke huidige of toekomstige waarborg voor, of schadeloosstelling met betrekking tot elk geldbedrag dat geleend of opgehaald werd, te betalen onder voorwaarde dat het totale bedrag van de Relevante Schuld, waarborgen en schadeloosstellingen gelijk is aan of groter is dan 25.000.000 EUR (of het equivalent daarvan);

- (iv) enige zekerheid gecreëerd of opgenomen door de Emittent of enige Garant met betrekking tot enige van zijn eigendommen of activa voor een bedrag van, op het desbetreffende tijdstip, minstens 25.000.000 EUR (of het equivalent daarvan) wordt afdwingbaar en enige stap wordt ondernomen om het af te dwingen;

- (v) gebeurtenissen die verband houden met de insolventie of faillissement van de Emittent of een van zijn Dochterondernemingen;

- (vi) gebeurtenissen met betrekking tot de vereffening of ontbinding van de Emittent of enige van de Garanten of de Emittent of enige van de Garanten houdt op of dreigt op te houden met de uitvoering van alle of nagenoeg alle activiteiten of operaties, met uitzondering van en gevolgd door een herstructurering, samensmelting, reorganisatie, fusie, consolidatie of schuldherschikking;

- (vii) de Emittent houdt op de werkmaatschappij te zijn van de distributienetbeheerders voor elektriciteit en gas (de "DNB’s") in de aangewezen delen van Vlaanderen of hij ondergaat een reorganisatie waarbij zijn taken met betrekking tot het beheer van de elektriciteits- en gasdistributienetten worden overgedragen naar een derde partij, of één van de Garanten verliest zijn erkenning als DNB voor de aangewezen delen in Vlaanderen of ondergaat een reorganisatie waarbij zijn taken met betrekking tot de elektriciteits- en gasnetten worden overgedragen naar een derde partij (voor zover relevant);

- (viii) enige van de Garanties houdt op rechtsgeldig, afdwingbaar of in volle kracht en effect te zijn;

- (ix) de niet-uitvoering of niet-nakoming van enige actie, voorwaarde of zaak vereist om (a) de Emittent in staat te stellen wettig zijn rechten uit te oefenen en aan al zijn verplichtingen onder de Obligaties te voldoen en ze na te leven, (b) te verzekeren dat die verplichtingen wettelijk bindend en afdwingbaar zijn en (c) om de Obligaties toelaatbaar te maken als bewijsstuk in de rechtbanken van België;

- (x) het voor de Emittent onwettig is of wordt om één of meer van zijn verplichtingen onder elke Obligatie uit te oefenen of zich ermee in regel te stellen; en

- (xi) de notering van de Obligaties wordt ingetrokken of opgeschort gedurende ten minste dertig opeenvolgende werkdagen ten gevolge van een falen van de Emittent, tenzij ingeval notering op een andere gereglementeerde markt in de Europese Economische Ruimte bekomen wordt ten laatste op de laatste dag van deze periode.

Rendement

- Uitgifteprijs: 101,625%, zijnde EUR 1.016,25 per coupure (de verkoops- en distributiecommissie van 1,625% ten laste van de particuliere belegger inbegrepen)

- Vaste interestvoet: De Obligaties brengen interest op aan de vaste interestvoet van 4,00% per jaar. Interest op de Obligaties is jaarlijks betaalbaar op 28 juni van elk jaar. De eerste interestbetaling op de Obligaties zal gebeuren op 28 juni 2024.

-

Bruto actuarieel rendement en netto actuarieel rendement: Het bruto actuarieel rendement aan de Uitgifteprijs op de Obligaties bedraagt 3,557% (in de veronderstelling dat de Obligaties zullen worden aangehouden tot de Vervaldatum)

Het netto actuarieel rendement aan de Uitgifteprijs op de Obligaties bedraagt 2,369% (in de veronderstelling dat de Obligaties zullen worden aangehouden tot de Vervaldatum)

Het nettorendement weerspiegelt een aftrek van Belgische roerende voorheffing tegen het huidige tarief van 30% voor Obligatiehouders die hun Obligaties aanhouden op een niet-vrijgestelde effectenrekening (N-rekening) van het effectenvereffeningsstelsel beheerd door de Nationale Bank van België.

Risico's

- Risicofactoren: Door in te schrijven op de Obligaties, lenen de investeerders geld aan de Emittent, die zich ertoe verbindt om interest op jaarlijkse basis te betalen en de hoofdsom van de Obligaties terug te betalen op de Vervaldag (zoals hieronder gedefinieerd). In geval van insolventie of wanbetaling door de Emittent en/of de Garanten, is het echter mogelijk dat de investeerders de bedragen waarop zij recht hebben niet terugkrijgen en het risico lopen hun investering geheel of gedeeltelijke te verliezen. Hoewel de Emittent en de Garanten van mening zijn dat de risico’s beschreven in het Basisprospectus de risico’s vertegenwoordigen die specifiek zijn voor hen, de Fluvius Economische Groep en de Obligaties en die als materieel worden beschouwd voor investeerders om een geïnformeerde investeringsbeslissing te nemen met betrekking tot de Obligaties op datum van het Basisprospectus, zijn al deze factoren onvoorziene omstandigheden die zich al dan niet kunnen voordoen en het onvermogen van de Emittent en de Garanten om hun verplichtingen in het kader van de Obligaties na te komen kan zich voordoen om andere redenen die niet als materiële risico’s door de Emittent en de Garanten beschouwd worden op basis van de informatie die momenteel voor hen beschikbaar is of die zij momenteel niet kunnen voorzien. De voornaamste risico’s met betrekking tot de Emittent en de Garanten omvatten, zonder beperking:

- (i) de Emittent en de Garanten zijn onderworpen aan uitgebreide en evoluerende regelgeving en wetgeving die hun operationele en financiële prestaties kunnen beïnvloeden;

- (ii) toekomstige wijzigingen aan de tarieven van gas, elektriciteit en/of riolering, bijvoorbeeld indien deze niet in lijn zijn met de Europese interne energiemarkt (indien van toepassing), kunnen een negatieve impact hebben op de kredietratings van de Emittent en de Garanten, hun vermogen om financiering te verkrijgen en, bijgevolg, op hun operationele prestaties;

- (iii) de afwikkeling van afwijkingen van gebudgetteerde waarden en werkelijke waarden kan een impact hebben op de financiële toestand van de Emittent en de Garanten en meer bepaald op hun liquiditeitspositie en winstgevendheid;

- (iv) de goedkeuring van de Emittent als werkmaatschappij en de DNB-aanstellingen van de Garanten kunnen vroegtijdig worden beëindigd of niet worden hernieuwd, wat negatieve gevolgen zou hebben op de activiteiten en inkomstenstroom van de Emittent en de desbetreffende Garanten;

- (v) de Emittent exploiteert infrastructuur die aanzienlijke schade kan toebrengen aan zijn personeel of aan derden, waardoor de Emittent blootgesteld kan worden aan schadeclaims, of onderhevig kan zijn aan dienstverstoringen in geval van ongevallen, gevolgen van klimaatverandering of aanvallen van buitenaf;

- (vi) het niveau van de uitstaande financiële schuld van de Emittent en de Garanten en hun vermogen om bijkomende schuldinstrumenten of effecten uit te geven of bijkomende gelden te lenen kan een impact hebben op hun vermogen om hun betalingsverplichtingen onder de Obligaties te voldoen, en kan het risico verhogen dat de kredietrating van de Emittent wordt verlaagd;

- (vii) indien de Emittent en/of de Garanten geen positieve kasstromen genereren, mogelijkerwijs door verslechtering van marktomstandigheden, zullen zij niet in staat zijn hun schuldverplichtingen na te komen; en

- (viii) moeilijkheden om toegang te krijgen tot financiering of om financiering te ontvangen tegen aanvaardbare voorwaarden kunnen een negatieve impact hebben op de investeringsmogelijkheden van de Emittent en/of de Garanten en op de mogelijkheid voor de Emittent en/of de Garanten om hun betalingsverplichtingen te voldoen met betrekking tot de uitstaande schuldinstrumenten.

- (i) de marktwaarde van de Obligaties kan worden beïnvloed door de kredietwaardigheid van de Fluvius Economische Groep en andere factoren;

- (ii) vergoedingen, commissies en/of aanmoedigingspremies die in de uitgifteprijs en/of de aanbiedingsprijs zijn opgenomen kunnen het rendement van de Obligaties negatief beïnvloeden;

- (iii) Obligaties die zijn uitgegeven als Groene Obligaties, voldoen mogelijks niet aan de verwachtingen of vereisten van investeerders (met inbegrip van een groene of duurzame prestatiedoelstelling) en/of zijn mogelijks niet gealigneerd met de finale versie van de Europese "green bond standard" of enige andere duurzaamheidsgerelateerde regelgeving, hetgeen beide niet zou neerkomen op een Wanprestatie, of een contractbreuk door de Emittent, hetgeen de waarde van zulke Groene Obligaties kan aantasten en/of hetgeen negatieve gevolgen kan hebben voor investeerders;

- (iv) het is mogelijk dat een bedrag dat gelijk of gelijkwaardig is aan de netto-opbrengst van de Groene Obligaties niet (tijdig) kan worden aangewend voor de financiering van In Aanmerking Komende Groene Projecten of geheel of gedeeltelijk niet kan worden uitbetaald zoals gepland, wegens redenen die buiten de controle liggen van de Emittent of die de Emittent niet kan voorzien op de datum van de uitgifte van de relevante Groene Obligaties, hetgeen niet zou neerkomen op een Wanprestatie of een contractbreuk door de Emittent en hetgeen een impact kan hebben op de waarde van de Groene Obligaties; en

- (v) de waarde van de Obligaties kan negatief worden beïnvloed door wijzigingen in de marktrentevoeten.

- (i) de betaling van alle bedragen met betrekking tot de Obligaties wordt op een niet-hoofdelijke maar niet-solidaire basis gegarandeerd, onder voorbehoud van de pro rata beperkingen zoals uiteengezet in de Garanties; en

- (ii) de tenuitvoerlegging van de Garanties is onderworpen aan beperkingen die voortvloeien uit de bijzondere aard van de Garanten.

Er zijn bepaalde risicofactoren die van materieel belang zijn voor de beoordeling van de risico's van de Obligaties. De voornaamste risico's met betrekking tot de Obligaties omvatten, zonder beperking:

Er zijn bepaalde risicofactoren die van materieel belang zijn voor de beoordeling van de aan de Garanties verbonden risico's. De voornaamste risico's met betrekking tot de Garanties omvatten, zonder beperking:

Beleggingsstrategie

Dit product behoort tot het Comfort gedeelte van de portefeuille van de klant, op een schaal van Comfort – Balanced – Dynamic.

Meer informatie vindt u op www.belfius.be/beleggingsaanpak .

Als de bank u dit financieel product aanbeveelt in het kader van een beleggingsadvies, moet ze nagaan of dit product geschikt is voor u, rekening houdend met uw kennis en ervaring in verband met dit product, uw beleggingsdoelstellingen en uw financiële situatie. Wordt er geen enkel beleggingsadvies verleend, dan moet de bank nagaan of u beschikt over voldoende kennis van en ervaring met het betrokken product. Is het product niet passend voor u, dan moet ze u hiervoor waarschuwen. Bij wijze van uitzondering bestaat de mogelijkheid om de voormelde beoordeling, onder welbepaalde voorwaarden, niet uit te voeren als de voorgenomen transactie betrekking heeft op een niet-complex financieel instrument en de dienst wordt verleend op initiatief van de klant.

Kosten ten laste van de belegger

- Een verkoopscomissie gelijk aan 1,625% is inbegrepen in de Uitgifteprijs van de Obligaties.

- De financiële dienst met betrekking tot de Obligaties zal gratis door de Belfius Bank worden verstrekt. De kosten voor de bewaring van de Obligaties worden aangerekend aan de belegger tegen het geldende standaardtarief bij Belfius Bank.

Fiscaliteit

Op basis van de huidige fiscale wetgeving, die onderhevig kan zijn aan wijzigingen, is het belastingregime voor particuliere beleggers onderworpen aan de Belgische personenbelasting het volgende:

- Bevrijdende roerende voorheffing: 30% op de coupons.

-

Bij tussentijdse verhandeling:

- i) bevrijdende roerende voorheffing van 30% op de gelopen rente in hoofde van de verkoper; de koper ontvangt een equivalent bedrag in cash als bonificatie (cfr X/N vereffeningsstelsel);

- ii) Taks op Beursverrichtingen (TOB) van 0,12 % (max. 1.300 EUR) bij verkoop of aankoop. Tijdens de Aanbiedingsperiode en op de eindvervaldag is er geen TOB verschuldigd.

Voor verdere info kunt u het Prospectus raadplegen of kunt u terecht bij Belfius Bank. Beleggers die onder een ander regime dan de Belgische personenbelasting vallen, worden verzocht zich te informeren over het belastingregime dat op hen van toepassing is.

Belangenconflict

Potentiële beleggers moeten zich ervan bewust zijn dat de Emittent betrokken is in een algemene zakelijke relatie en/of in specifieke transacties met de Joint Lead Managers (waaronder Belfius SA/NV) en de Agent en dat zij belangenconflicten kunnen hebben die een nadelig effect kunnen hebben op de belangen van de Obligatiehouders. Op de datum van het Prospectus bedraagt de totale bestaande financiële schuld van Fluvius die uitstaat ten opzichte van en/of verleend is door Belfius Bank SA/NV EUR 671,4 miljoen.

Op de datum van het Prospectus verstrekken de Joint Lead Managers, onder meer, betalingsdiensten, kredietfaciliteiten en bijstand met betrekking tot obligaties, thesauriebewijzen en gestructureerde producten aan de Emittent en diens dochtervennootschappen waarvoor bepaalde vergoedingen en commissies worden betaald. Deze vergoedingen vertegenwoordigen terugkerende kosten die worden betaald aan de Joint Lead Managers net als aan andere banken die soortgelijke diensten aanbieden.

Prospectus

Het Basisprospectus, direct consulteerbaar op belfius.be en ook beschikbaar op www.belfius.be/obligatie-fluvius-2023, werd opgesteld in het Engels en goedgekeurd als een prospectus door de Belgische Autoriteit voor Financiële Diensten en Markten (de "FSMA"), als bevoegde autoriteit onder Verordening (EU) 2017/1129 (zoals gewijzigd, de "Prospectusverordening") op 6 juni 2023 (het "Basisprospectus").

De FSMA keurt het Prospectus enkel goed omdat het voldoet aan de normen van volledigheid, begrijpelijkheid en consistentie opgelegd door de Prospectusverordening. Goedkeuring door de FSMA mag niet worden beschouwd als een aanprijzing van de Obligaties, goedkeuring van de Emittent of van de kwaliteit van de Obligaties. Beleggers dienen het Prospectus te lezen om de potentiële risico's en voordelen in verband met de beslissing om in de effecten te beleggen volledig te begrijpen.

Het Basis Prospectus is beschikbaar in het Engels en het Nederlands en een samenvatting die in het kader van de specifieke uitgifte aan de Definitieve Voorwaarden zal worden gehecht, is beschikbaar in het Engels, het Nederlands en het Frans. Deze documenten zijn gratis beschikbaar op de website van de Emittent en in de agentschappen van Belfius, per telefoon via Belfius Connect op 02/222.12.02 of op www.belfius.be/obligatie-fluvius-2023.

Klachtendienst

Hebt u een klacht, dan kan u zich in 1e instantie richten tot uw kantoor, uw financieel adviseur of de dienst Klachtenbeheer (Collinummer 7908), Karel Rogierplein 11, 1210 Brussel of per e-mail: complaints@belfius.be.Bent u niet tevreden met het antwoord, dan kan u zich wenden tot Belfius Bank NV, Negotiation (Collinummer 7913), Karel Rogierplein 11, 1210 Brussel of per e-mail: negotiation@belfius.be. Als u niet meteen een oplossing vindt nadat u contact hebt opgenomen met de bovengenoemde diensten, dan kunt u contact opnemen met de ombudsman voor financiële geschillen, North Gate II, Koning Albert II-laan 8, bus 2, 1000 Brussel op het nummer 02 545 77 70, of per e-mail: (ombudsman@ombudsfin.be).

Mededeling

Dit document werd opgesteld op 14 juni 2023.

Dit document is een promotioneel document dat werd opgesteld en verspreid door Belfius. Het is dus geen aanbeveling en dient niet geïnterpreteerd te worden als een aanbeveling om in te schrijven, of als een advies of aanbeveling om gelijk welke operatie uit te voeren.

Hoe inschrijven?

U kunt inschrijven op deze uitgifte vanaf 16 juni 2023 via de digitale kanalen (Belfius Mobile en Belfius Direct Net) en in uw Belfius kantoor.

Een vervroegde afsluiting is steeds mogelijk, in het bijzonder in het geval van overinschrijvingen. Retailbeleggers worden aangemoedigd om in te schrijven op de Obligaties op de eerste werkdag van de Aanbiedingsperiode vóór 17u30 (tijd in Brussel).

Voor al uw vragen kunt u zich richten tot Belfius Contact op het nummer 02/222.12.02 of via "contact" op de site www.belfius.be.