Nicolas Deltour

Head of Investment Strategy

Joeri Meulemans

Investment Strategy

3 juli 2024

Nicolas Deltour

Head of Investment Strategy

Joeri Meulemans

Investment Strategy

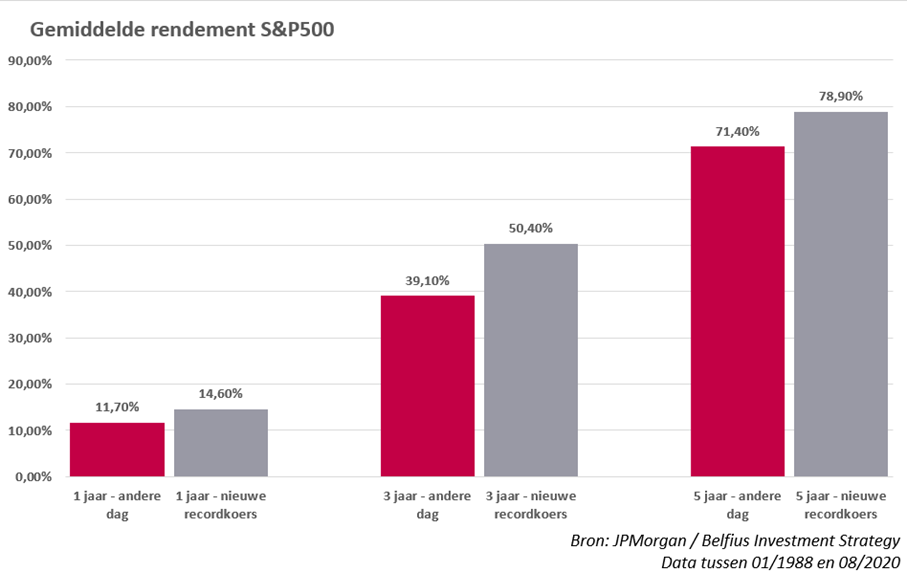

Wat leert de geschiedenis ons over het kopen van nieuwe recordkoersen? Onderzoek van J.P. Morgan toont aan dat het rendement op zowel 1, 3 als 5 jaar gemiddeld iets hoger ligt wanneer een belegger op een nieuwe recordkoers koopt in vergelijking met wanneer een andere koers aangekocht wordt.1

Onderstaande tabel geeft de resultaten weer tussen januari 1988 en augustus 2020.

Deze resultaten lijken op het eerste zicht niet intuïtief. Ander onderzoek van onder meer RBC Global Asset Management, dat naar een langere historische periode kijkt (januari 1950 – maart 2024), komt echter tot een gelijkaardige conclusie. Het rendement na 1, 3 en 5 jaar bij het kopen van recordkoersen ligt in lijn met het kopen van een koers die niet op een record staat.2

De cijfers kloppen dus, maar hoe kan dit? Het antwoord kunnen we terugvinden in de gedragseconomie die de menselijke denkfouten analyseert binnen de psychologie. Onderzoek heeft aangetoond dat verschillende ‘onlogische’ bewegingen plaatsvinden in de financiële markten. Eugene Fama, één van de grondleggers van de efficiënte markthypothese, dewelke stelt dat deze ‘onlogische’ bewegingen niet aanwezig zouden mogen zijn, omschrijft ‘momentum’ als de "belangrijkste afwijking".3

Binnen de financiële markten is momentum het fenomeen waarbij een activa klasse of financieel instrument die het goed heeft gedaan, het doorgaans ook goed blijft doen. De markt volgt dus geen zogenaamde ‘willekeurige beweging’ maar vormt tendensen die zich langer kunnen doorzetten dan vele mensen verwachten.

Momentum kan de eerdere observatie verklaren dat het kopen van een recordkoers resultaten oplevert die in lijn liggen met het kopen van een andere willekeurige koers. Wanneer een activa klasse (of financieel instrument) na een correctie in staat is om een nieuwe recordkoers te bereiken, dan komt dit omdat een sterke trend zichtbaar was die ervoor zorgde dat eerdere recordkoersen doorbroken konden worden. En zoals het momentum fenomeen ons leert, zet een sterke trend zich doorgaans door.

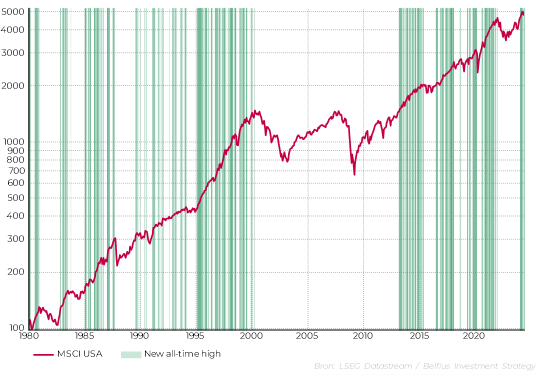

Onderstaande grafiek toont de enorme kost die beleggers zouden ondergaan wanneer ze bang waren om nieuwe recordkoersen te kopen. De rode lijn toont de evolutie van de Amerikaanse aandelenmarkt. De groen verticale lijnen tonen iedere nieuwe recordkoers. Nadat de beurs in november 1980 piekte en in 1981 en 1982 corrigeerde met 26%, bereikte de aandelenmarkt een nieuwe recordkoers begin 1983. Veel beleggers zouden hoogtevrees kunnen hebben omdat ze bang zijn deze recordkoers te kopen. Echter, wat volgde was een verdere stijging die ongeveer 18 jaar doorzette. Op geen enkel moment daalde de markt terug naar de vorige recordkoersen. De ene recordkoers werd gevolgd door een nieuwe recordkoers, jaar na jaar, voor een periode van 18 jaar!

Nadat de markt piekte in het jaar 2000 en een lange periode zijdelings bewoog, bereikte de markt een nieuwe recordkoers in 2013. Wat volgde was een nieuwe periode van sterk stijgende koersen. De recordkoers was in dit geval geen reden om angstig te zijn, maar was, net zoals het momentum verschijnsel ons leert, de start van een zeer sterke trend die zich vandaag de dag nog steeds verderzet.

Buying all-time highs

All-time highs zijn doorgaans geen alleenstaand fenomeen maar ze volgen elkaar op.

Dit ‘momentum’ verschijnsel wordt veroorzaakt doordat beleggers niet meteen nieuwe informatie op een efficiënte manier verwerken. Volgens de efficiënte markthypothese zou nieuwe informatie meteen in de aandelenkoers verwerkt moeten worden. Onderzoek toont echter aan dat beleggers vaak sceptisch zijn ten opzichte van nieuwe informatie en dat ze deze nieuwe informatie niet meteen volledig in de koers verwerken.4 Omdat beleggers achter de feiten aanlopen, kunnen sterke trends ontstaan. 2023 is een goed voorbeeld. Eind 2022 was er een sterke consensus dat de economie in een recessie zou belanden. De economische cijfers in 2023 waren echter consistent beter dan de verwachtingen. Heel het jaar liepen beleggers achter op de feiten waardoor de aandelenmarkt een uitstekend jaar kende.

Het kopen van recordkoersen boezemt veel mensen angst in. De geschiedenis toont ons echter duidelijk aan dat het gemiddeld genomen minstens een even goed idee kan zijn om deze recordkoersen te kopen dan een willekeurige koers. Beleggers die in de jaren ’80 en ’90 schrik hadden om in te kopen, lieten zeer veel rendement liggen. Hetzelfde zien we sinds 2013, beleggers die bang hadden van de recordkoersen blijven achter terwijl de beurs blijft stijgen. Momentum, de "belangrijkste afwijking" binnen financiële markten volgens Nobelprijswinnaar Eugene Fama, is de reden waarom een sterke trend zich blijft doorzetten. Psychologisch kan het moeilijk zijn om nieuwe recordkoersen te kopen. Het is echter omdat het psychologisch voor vele mensen moeilijk is om te doen, dat het rationeel de juiste beslissing kan zijn.

1Bron: Is-it-worth-considering-investing-at-all-time-highs.pdf (jpmorgan.com)

(Data tussen 01/1988 en 08/2020)

2 Bron: Investing at all-time highs (rbcgam.com)

(Data tussen 01/1950 en 03/2024)

3 Bron: Fama, Eugene F. and French, Kenneth R., Dissecting Anomalies (June 2007)

4 Bron: Demystifying Managed Futures (aqr.com)

Dit document, opgesteld en verspreid door Belfius Bank, geeft de visie van Belfius Bank op de financiële markten weer. Het bevat geen gepersonaliseerd beleggingsadvies of -aanbevelingen, noch onafhankelijk onderzoek op beleggingsgebied. Als u gepersonaliseerd beleggingsadvies wil, kan u daarvoor terecht bij uw financieel adviseur. Hij bekijkt graag met u welke gevolgen deze visie mogelijk heeft voor uw persoonlijke beleggingsportefeuille. De vermelde cijfers zijn een momentopname en onderhevig aan wijzigingen.