Nicolas Deltour

Head of Investment Strategy

Olivier Fumiere

Investment Strategy

25 september 2024

Nicolas Deltour

Head of Investment Strategy

Olivier Fumiere

Investment Strategy

In tegenstelling tot obligaties en aandelen levert goud geen coupon of dividenden op. Het is een "niet-productieve" actiefwaarde. Het bezit ervan kan worden beschouwd als een opportuniteitskost. Hoe hoger de rente, hoe groter het verlies voor de eigenaar. Een stijging van de rente wordt dus over het algemeen als negatief beschouwd.

Goud wordt ook beschouwd als een indekking tegen het inflatierisico. Dat klopt doorgaans op lange termijn, maar op korte termijn speelt het deze rol als indekking niet perfect. Het zijn veeleer de inflatieverwachtingen die de goudprijs beïnvloeden, waarbij een opflakkerende inflatievrees leidt tot een stijging.

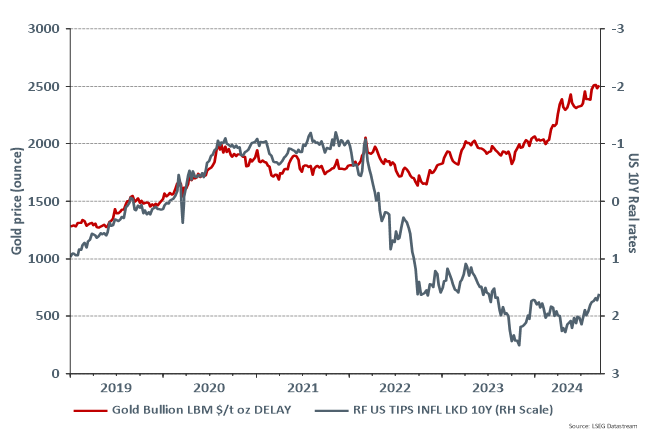

Deze twee kenmerken komen tot uiting in de reële rentevoeten en verklaren grotendeels de evolutie van de goudprijs tot februari 2022. Grafiek 1 illustreert het sterke verband tussen de volgende 2 curves. Aan de ene kant toont de grijze lijn de daling van de reële Amerikaanse rente op 10 jaar van 1% naar -1%. Aan de andere kant geeft de rode lijn de stijging weer van de prijs voor een ounce goud van 1.280 USD naar 2.000 USD.

Grafiek 1: prijs voor een ounce goud in USD (links) en de reële rente in de Verenigde Staten (omgekeerd, rechts)

Bron: Belfius Investment Strategy / Refinitv-Datastream 17/09/24

Rendementen uit het verleden vormen geen betrouwbare indicator voor toekomstige rendementen.De forse versnelling van de inflatie heeft de Amerikaanse centrale bank gedwongen om de monetaire teugels snel aan te halen. Deze cyclus van monetaire verstrakking, die begon in februari 2022, heeft geleid tot een stijging van de reële rentevoeten zonder dat de goudprijs daalde.

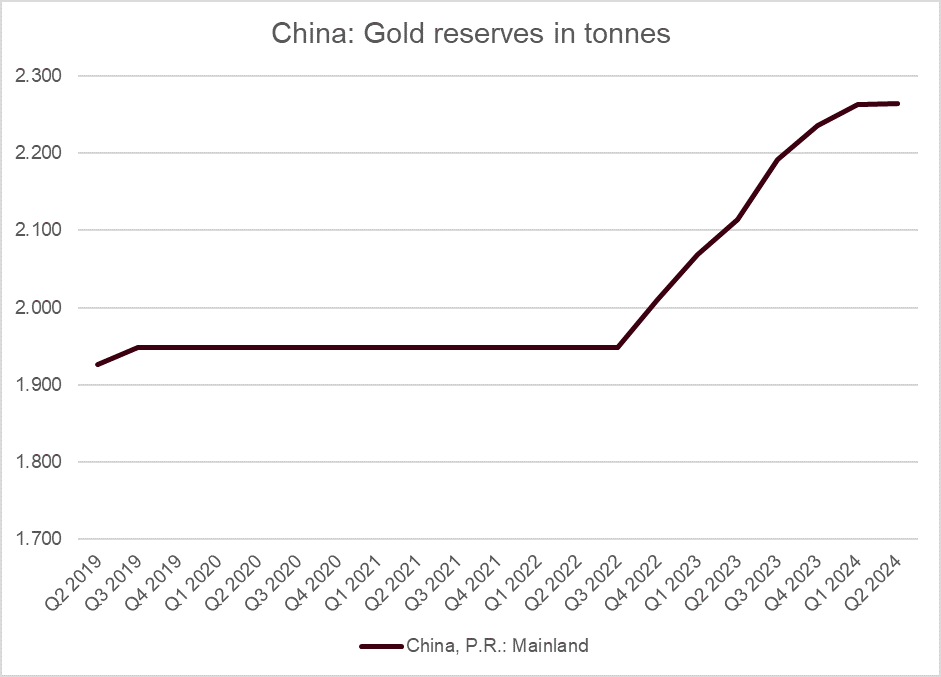

De oorlog in Oekraïne heeft een breekpunt veroorzaakt. De financiële sancties, zoals het bevriezen van voornamelijk Russische activa in USD in het buitenland, alsook toenemende geopolitieke spanningen, hebben sommige opkomende centrale banken ertoe aangezet hun valutareserves te diversifiëren ten voordele van goud en ten nadele van activa in dollar. De Chinese centrale bank (PBOC) was daarin de belangrijkste speler, want die kocht meer dan 300 ton goud sinds het begin van het conflict.

Grafiek 2: evolutie van de goudreserves van de PBOC (in ton)

Bron: Belfius Investment Strategy / www.gold.org

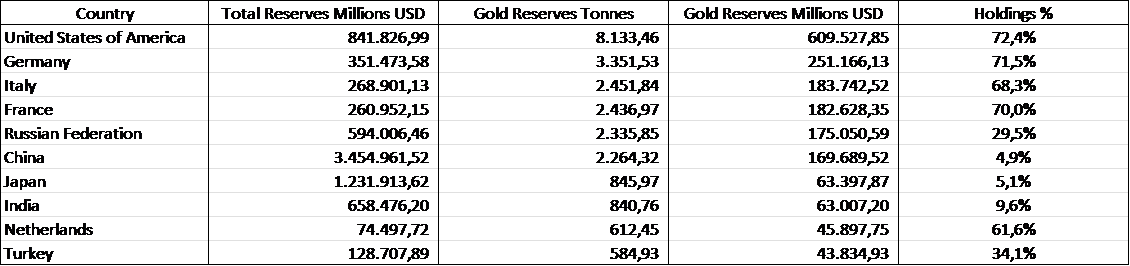

We stellen nochtans vast dat goud maar 5% vertegenwoordigt van de totale reserves van de PBOC, die worden geschat op meer dan 3 biljoen dollar (tabel 1). Deze verhouding is aanzienlijk minder dan bij de meeste andere centrale banken, en een toename van 1% van haar goudreserves zou gelijk staan aan ongeveer 10% van de wereldwijde vraag naar goud in 2023. Als China minder afhankelijk zou willen worden van de USD, dan zou de PBOC de komende jaren massaal goud kunnen opkopen. Dat is een element dat de goudprijs structureel zou kunnen ondersteunen.

Tabel 1: reserves van de centrale banken

Bron: https://www.gold.org/goldhub/data/gold-reserves-by-country

De netto-aankoop van goud door de centrale banken is in de eerste helft van 2024 blijven toenemen. Die bedroeg in totaal 483 ton, of 5% meer dan het vorige record uit de eerste helft van 2023. De PBOC heeft in het tweede kwartaal dan wel een duidelijke vertraging laten optekenen in haar aankoop van goud, maar die blijft stevig vooral onder invloed van de groeilanden, met name de nationale banken van Polen, India en Turkije.

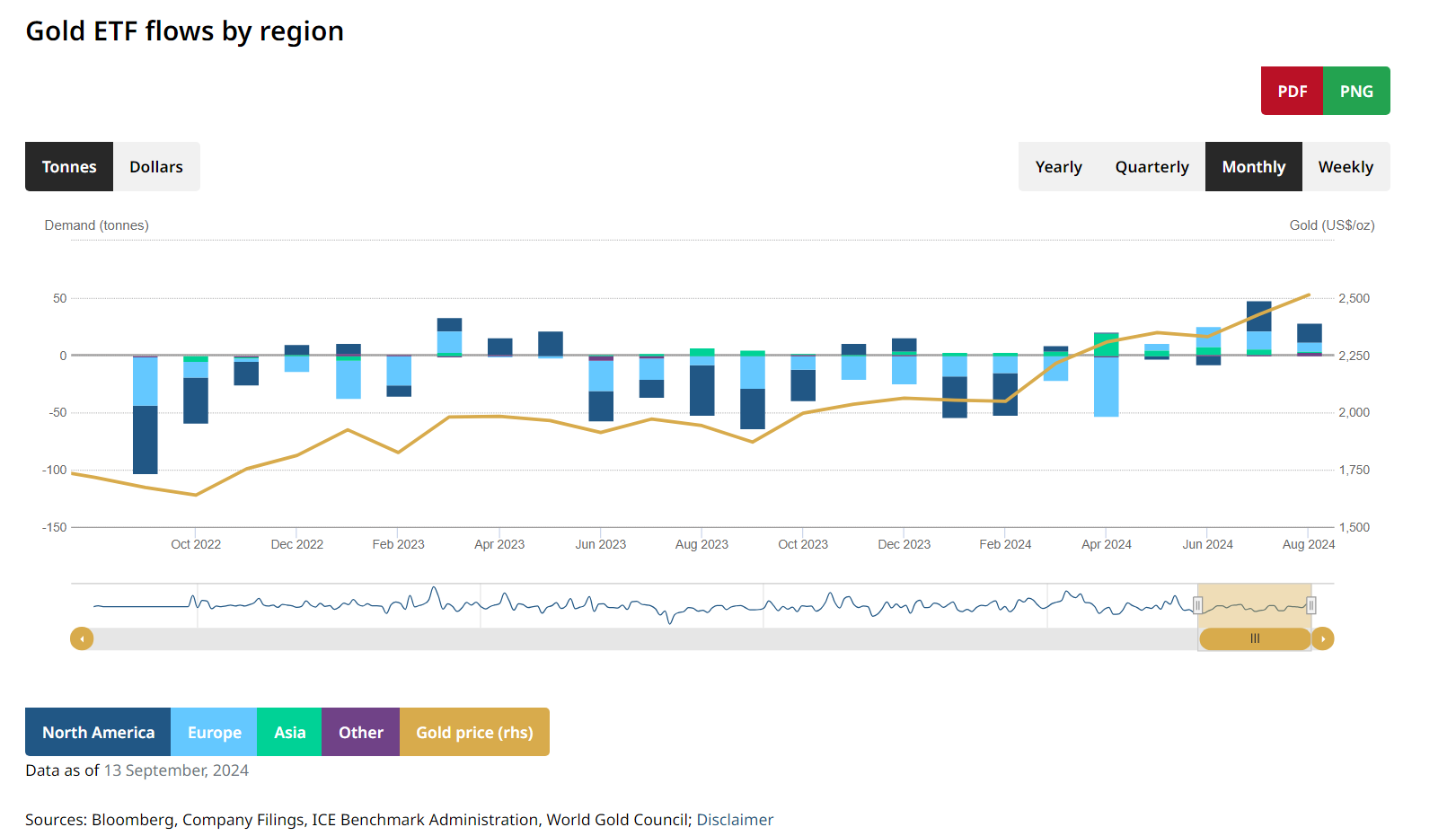

Beleggers lijken opnieuw belangstelling te hebben voor goud. Wereldwijd hebben de ETF’s1 op goud in augustus voor de vierde opeenvolgende maand een netto-instroom geregistreerd. Alle regio's zijn hierbij betrokken, maar de bijdrage was het grootst vanuit het Westen. Noord-Amerika zag twee opeenvolgende maanden van netto-instroom in goud ETF's. De dalende inflatie en de vertragende arbeidsmarkt hebben de reële rentevoeten in de Verenigde Staten doen dalen en de belangstelling voor goud nieuw leven ingeblazen.

Grafiek 3: stroom aan ETF’s op goud per regio

Bron: https://www.gold.org

Sinds het begin van de oorlog in Oekraïne hebben de centrale banken van de groeilanden een belangrijke rol gespeeld in de wereldwijde vraag naar goud. De wens van een aantal landen om hun afhankelijkheid van de USD te verminderen, kan een gunstige structurele factor vormen voor goud. De recente hernieuwde belangstelling van Westerse beleggers voor het edelmetaal valt samen met het gewijzigd rentebeleid van de Europese en Amerikaanse centrale banken. Bovendien kan goud ook als vluchtwaarde fungeren mocht de economische activiteit onverwacht verslechteren.

Bron: Belfius Investment Strategy

Bron: de gegevens in dit document kunnen worden geraadpleegd op https://www.gold.org

1 ETF: Exchange Traded Funds of trackers zijn passief beheerde beleggingsproducten die tot doel hebben de evolutie van een beursindex, een mandje aandelen, obligaties of munten, of van een grondstof zo waarheidsgetrouw mogelijk te reproduceren.

Bron: https://www.belfius.be/retail/nl/producten/sparen-beleggen/rebel/tracker/index.aspx

Dit door Belfius Bank opgesteld en gepubliceerd document weerspiegelt de visie van Belfius Bank op de financiële markten. Het bevat geen individueel beleggingsadvies, noch een beleggingsaanbeveling of onafhankelijke research op het vlak van beleggingen. Bent u op zoek naar persoonlijk beleggingsadvies, dan kan u zich altijd wenden tot uw financieel adviseur, die graag samen met u de eventuele gevolgen van die visie op uw persoonlijke beleggingsportefeuille zal nagaan. De aangehaalde cijfers zijn momentopnames en kunnen dus evolueren.