Attention, emprunter de l'argent coûte aussi de l'argent.

Attention, emprunter de l'argent coûte aussi de l'argent.

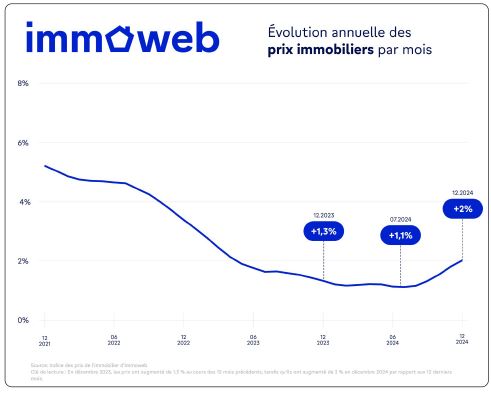

Depuis l’amorce de la hausse des taux d’intérêt en 2022, la croissance annuelle des prix a considérablement ralenti, passant sous la barre des +2 % au début de l’année 2023 pour atteindre son point le plus bas en juin et juillet 2024, avec une augmentation limitée à seulement +1,1 %. Cependant, la seconde moitié de l’année 2024 marque un tournant décisif, avec deux trimestres consécutifs affichant chacun une hausse de +0,6 %. Sur l’ensemble du semestre, la progression atteint +1,2 %, un résultat nettement supérieur à celui du second semestre 2023, qui n’avait enregistré qu’une hausse de +0,3 %. "La baisse des taux et l’augmentation du pouvoir d’achat immobilier ont relancé la hausse des prix, qui ont enregistré une augmentation annuelle de +2 % en 2024, supérieure à l’augmentation de +1,3 % en 2023", souligne Jonathan Frisch, Économiste chez Immoweb. Il convient toutefois de souligner que, malgré ce redressement, les niveaux de croissance restent nettement inférieurs à ceux atteints avant 2022.

Durant cette période de durcissement monétaire, le marché immobilier belge s’est distingué par sa faible volatilité en matière de fluctuations des prix, parvenant à maintenir une croissance positive, bien que celle-ci ait été fortement ralentie.

L’équipe Belfius Strategic Research et l’équipe scientifique d’Immoweb mettent en avant plusieurs facteurs structurels expliquant cette résilience :

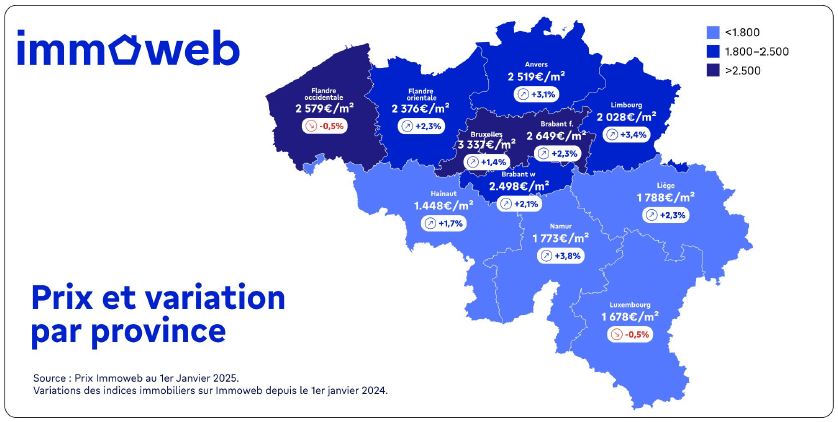

Au quatrième trimestre 2024, la Région Bruxelles-Capitale confirme son rebond amorcé au cours de la seconde moitié de l’année, après avoir été à la traîne par rapport à la Flandre et à la Wallonie depuis début 2022. La région bruxelloise a en effet enregistré, sur ce dernier trimestre, la plus forte progression des prix immobiliers ce trimestre, avec une hausse de +0,7 %, surpassant la Flandre (+0,6 %) et la Wallonie, où la croissance s’est révélée plus modérée (+0,4 %).

Sur l’ensemble de l’année 2024, les prix ont progressé de manière similaire en Flandre et en Wallonie, avec une hausse de +2,1 %. La Région de Bruxelles-Capitale, bien qu’ayant connu une progression annuelle plus modeste (+1,4 %), a montré une nette accélération au cours du second semestre (+1,2 %).

Le Limbourg se distingue comme la province la plus abordable de la région flamande, tout en enregistrant la plus forte hausse des prix de la région sur l’année, avec une augmentation de +3,4 %. Cependant, au niveau national, cette progression est surpassée par celle de la province de Namur, qui affiche une hausse encore plus marquée de +3,8 % sur la même période. À l’inverse, les prix ont légèrement reculé dans les provinces de Liège et de Flandre-Occidentale, enregistrant une baisse de -0,5 %.

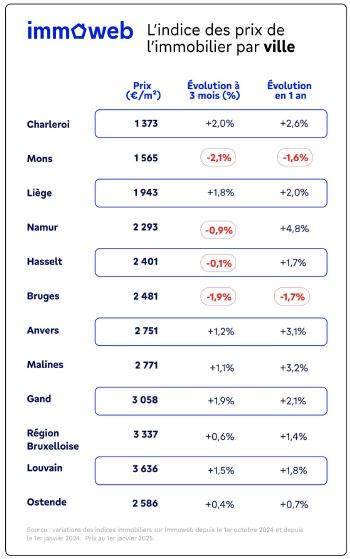

Les grandes villes belges affichent des évolutions de prix très contrastées en 2024. Pour découvrir les prix et leur évolution dans chaque ville et commune de Belgique, consultez la carte interactive des prix d’Immoweb.

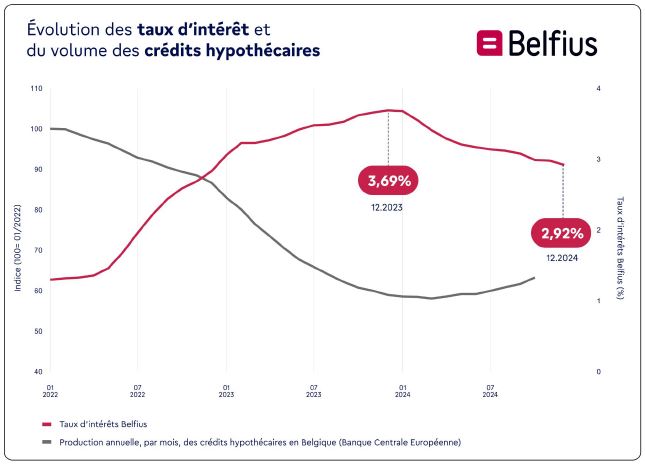

En 2024, la baisse des taux hypothécaires a apporté une véritable bouffée d’air frais aux ménages belges, leur offrant des conditions plus favorables pour accéder au marché immobilier. Cette baisse a permis au ménage moyen belge4 de regagner 5 m² de pouvoir d’achat immobilier en 2024. Ce gain représente environ un tiers des 17 m² perdus entre début 2022 et fin 2023. En prenant en compte l’indexation des salaires, établie à environ +3,5 % pour une grande partie des Belges, ce pouvoir d’achat augmentera de 3 m² supplémentaires pour atteindre 115 m² en janvier.

4 2 personnes mariées ou cohabitants légaux disposant d’un revenu médian

Comme le montre le graphique, les taux d’intérêt, en hausse continue depuis 2022, ont atteint leur pic en décembre 2023 à 3,69 % avant d’entamer une baisse progressive pour s’établir à 2,92 % en décembre 2024, soit une diminution cumulative de 0,77 point de pourcentage en un an. Cette baisse des taux a naturellement stimulé le volume des montants empruntés pour les investissements immobiliers. Après une période de déclin continu depuis 2022, ces volumes ont commencé à se stabiliser au début de l’année 2024, avant d’amorcer une reprise soutenue dès juillet 2024. Cette évolution marque un tournant décisif dans la dynamique du marché. Parallèlement, le montant moyen des crédits hypothécaires octroyés par la banque Belfius a enregistré une progression notable, passant de 207 000 € en 2023 à 214 000 € en 2024, soit une hausse de 3,4%. Ces données confirment l’impact concret de l’amélioration des conditions de financement sur le marché immobilier belge.

Depuis 2015, la durée moyenne des crédits-logement octroyés par Belfius a presque continuellement augmenté. En 2022, avant la hausse des taux, 53 % des crédits dépassaient 20 ans. Cette proportion a grimpé à 62 % en 2023, marquant un pic historique. En 2024, l’amélioration de la capacité d’emprunt, soutenue par la baisse des taux d’intérêt, a entraîné une légère diminution de cette proportion, qui s’établit désormais à 60 %.

Pour appuyer cette progression, Belfius Strategic Research a calculé l’effet précis de la baisse des taux hypothécaires sur la capacité d’emprunt des ménages belges. En effet, un taux d’intérêt réduit permet d’emprunter davantage tout en maintenant des mensualités identiques6.7:

Attention, emprunter de l'argent coûte aussi de l'argent.

L’amélioration des conditions d’emprunt et du pouvoir d’achat laisse espérer une poursuite de la reprise du marché immobilier belge en 2025. En effet, l’inflation semble désormais maîtrisée, avec une stabilisation attendue autour de 2% d’ici 2025.

Selon Véronique Goossens, Chief Economist de Belfius, cette situation pourrait inciter la BCE à poursuivre l’assouplissement de sa politique monétaire, notamment avec une réduction des taux directeurs à 2%.

Parallèlement, la demande immobilière devrait rester soutenue grâce à plusieurs facteurs :

Toutefois, la prudence reste de mise. Certains défis politiques et économiques majeurs pourraient freiner cette reprise. Par exemple, la politique commerciale américaine sous la présidence de Donald Trump pourrait avoir des répercussions significatives sur l’ économie belge. De plus, la situation budgétaire du pays demeure préoccupante. Selon les prévisions d’automne de la Commission européenne, le déficit budgétaire devrait atteindre 4,9 % en 2025. Sans réformes structurelles, la Belgique pourrait être confrontée à une hausse des taux d’intérêt à long terme, ce qui risquerait d’affecter la dynamique actuelle.

En prenant en compte ces différents éléments, notre scénario de base reste un redressement du marché, tant en termes de production de crédits hypothécaires que d’évolution des prix, avec une hausse attendue au delà de +3%.

Le pouvoir d’achat immobilier désigne le nombre de mètres carrés que peut acquérir un ménage belge (2 personnes mariées ou cohabitants légaux) disposant d’un revenu médian par le biais du crédit immobilier. Le calcul repose sur l'hypothèse qu’un apport personnel de 10 % sur la valeur du bien, ainsi que les coûts de transaction (droits d'enregistrement, frais de notaire) doivent être payés en fonds propres.

La capacité d’endettement a été calculée avec un taux d’effort de 35 % du revenu net imposable après impôt (Statbel 2022**) sur une durée de 20 ans à un taux d’emprunt actuels (Quotité 81-100). Le pouvoir d’achat est calculé à l’aide des prix de l’immobilier du marché d’Immoweb au 1er janvier 2025. Pour les périodes précédentes, les calculs ont été effectués avec la série des taux d’intérêt des prêts aux ménages pour l'achat d'un logement (nouveaux prêt) de la Banque Centrale Européenne pour la Belgique. L’indice des prix d’Immoweb apporte une grille de lecture objective permettant de comprendre les dynamiques du marché, anticiper ses évolutions et prendre des décisions éclairées. Il sera actualisé tous les trois mois à partir des dernières données collectées sur les mois écoulés. Il reflète donc au plus près la réalité de l’évolution du marché de l’immobilier.

Les sources d’informations

Immoweb s’appuie sur les annonces publiées sur la plateforme par les agences, les propriétaires et les notaires. Les annonces immobilières de la plateforme font référence au prix de commercialisation et non au prix de vente.

Les indicateurs immobiliers d‘Immoweb

Ce sont des indicateurs d’évolution des prix de l’immobilier pour l’ensemble des segments du marché belge. Pour refléter au plus près la réalité de chacun de ces marchés, les indices ciblent les maisons et appartements ensemble.

**Les revenus de 2022 ont été ajustés par l’inflation annuelle (sur la base de l’indice santé) afin d’estimer les revenus en 2024.

Les indicateurs immobiliers de Belfius

Nous prédisons l'indice HPI nominal à l'aide d'un modèle à facteurs dynamiques (DFM). Les modèles à facteurs dynamiques (DFM) sont des modèles statistiques utilisés pour identifier la structure sous-jacente dans de grandes bases de données comportant de multiples variables (séries temporelles). Ces modèles supposent que les variables sont influencées par un nombre réduit de facteurs communs non observables.

Pour prédire l'indice HPI, nous commençons par une vaste base de données contenant des variables pertinentes pour la détermination des prix immobiliers (taux d'intérêt, inflation, chômage, confiance des consommateurs, nombre de permis, etc.). À partir de ces variables, nous estimons un certain nombre de facteurs sous-jacents non observables, mais capables d'expliquer les mouvements des variables initiales. Par exemple, le cycle économique est un de ces facteurs. De nombreuses variables dépendent de l'évolution du cycle économique, mais celui-ci n'est pas directement observable. Une fois ces facteurs estimés, nous pouvons établir une prévision pour chacun d'eux (nous réalisons donc une projection de l'évolution, entre autres, du cycle économique) à l'aide d'un modèle VAR. Le DFM fournit également des paramètres qui indiquent la corrélation entre les facteurs et les variables initiales, nous permettant ainsi de comprendre dans quelle mesure l'indice HPI dépend du facteur cycle économique. Enfin, grâce à cette approche, nous traduisons les prévisions des facteurs en une prédiction de l'indice HPI.