Nicolas Deltour

Head of Investment Strategy

Robbe Van Hauwermeiren

Investment Strategy

05 juin 2024

Nicolas Deltour

Head of Investment Strategy

Robbe Van Hauwermeiren

Investment Strategy

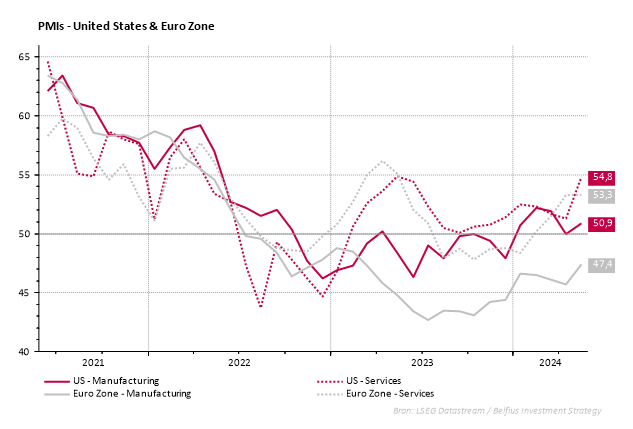

Les marchés boursiers profitent d’un environnement macroéconomique très favorable. Après quelques années difficiles, l’économie se redresse. L’indice des directeurs d’achat, un baromètre important de l’économie, affiche l’image d’une économie qui est sortie de l’ornière, tant aux États-Unis que dans la zone euro. Cette phase du cycle économique est généralement positive pour les actions.

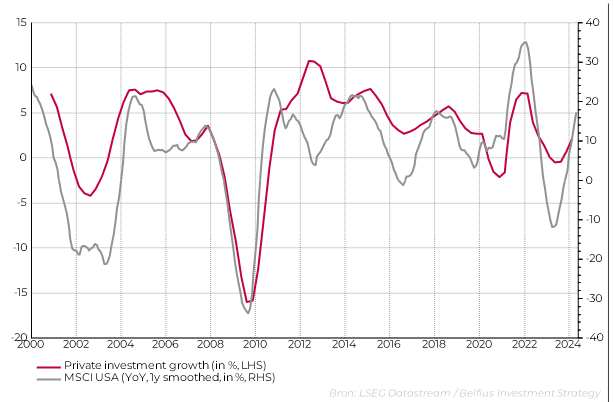

Admettons-le, une large part de la solidité de l’économie a été stimulée par d’importantes dépenses publiques. Cela ne signifie cependant pas que la croissance économique rediminuera automatiquement lorsque les gouvernements mèneront une politique budgétaire plus conservatrice. Nous voyons en effet que les investissements augmentent dans le secteur privé. Ce n’est pas si surprenant. C’est une loi économique selon laquelle des dépenses publiques considérables entraînent une diminution des dépenses privées et vice versa. Selon nous, le secteur privé peut reprendre le rôle des pouvoirs publics comme moteur de l’économie. Historiquement, ce scénario soutient, en outre, les actions. Le graphique ci-dessous montre la croissance des investissements privés aux États-Unis ainsi que la croissance annuelle du marché boursier américain.

Les résultats obtenus dans le passé ne constituent pas un indicateur fiable des résultats futurs.

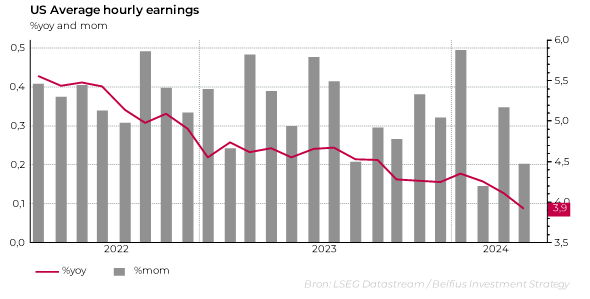

De plus, nous voyons que l’inflation, et certainement en Europe, évolue vers l’objectif de 2% des banques centrales. L’augmentation moyenne des salaires est depuis un certain temps déjà une source d’exaspération de la Banque centrale américaine, car elle maintenait l’inflation structurellement à un niveau élevé. Pour la première fois depuis 2021, nous voyons ce chiffre baisser sous la barre des 4% (voir graphique ci-dessous). C’est un indicateur important que l’inflation, même aux États-Unis, évolue dans la bonne direction.

Une diminution de l’inflation est importante car elle permet aux banques centrales de mener une politique plus souple. La première baisse de taux de la Banque centrale européenne est ainsi attendue au cours de la première semaine de juin. Une première diminution de la Federal Reserve américaine est également prévue plus tard cette année. L’histoire nous montre qu’une politique monétaire plus souple soutient le marché boursier.

L’économie semble donc très favorable pour les marchés des actions, ce qui peut avoir un effet positif sur un grand nombre de secteurs. En 2023, également une bonne année pour les actions, les rendements positifs se concentraient surtout dans quelques secteurs, avec en tête, le secteur technologique. Bien que nous prévoyions que la technologie continuera à mieux se comporter que le marché boursier au sens large, le redressement du cycle économique permet aussi à d’autres secteurs d’en profiter. Pensez, par exemple, aux secteurs cycliques comme le secteur industriel européen qui a déjà considérablement repris du poil de la bête ces derniers mois.

Bien que, potentiellement, nous attendions d’excellents rendements, différents secteurs confondus, la technologie restera une des meilleures convictions de Belfius. Les récents développements de l’intelligence artificielle accélèrent notre innovation technologique. Selon Goldman Sachs, l’IA pourra faire augmenter la productivité de 15% dans le monde entier sur une période de 10 ans.1

En tant qu’investissement, l’IA semble déjà très prometteuse. Par le passé, le secteur technologique a déjà prouvé à diverses reprises qu’il était un bon investissement. Il est sujet à des effets d’échelle conséquents, de sorte que des entreprises comme Microsoft et Alphabet peuvent devenir de véritables géants technologiques. Ces entreprises ont pu enregistrer une croissance excellente de leur bénéfice, même lorsque l’économie se portait plus mal, et ont, en outre, peu de dettes. Ajoutez-y le développement rapide de l’IA et ces entreprises ont le potentiel pour de nouveau mieux réussir à long terme que le reste du marché.

De plus, le développement accru de l’intelligence artificielle a un rayonnement positif sur d’autres secteurs. Il engendre de nouvelles percées dans les soins de santé et permet d’automatiser et d’augmenter la productivité dans le secteur industriel. En outre, l’intelligence artificielle consomme beaucoup d’énergie, de sorte que le besoin de croissance durable ne cessera d’augmenter. L’accroissement du nombre de data centers met également toujours plus la pression sur les réseaux d’énergie existants, entraînant une hausse de la demande de réseaux intelligents et efficaces.

Ce document, rédigé et publié par Belfius Banque, donne la vision de Belfius Banque sur les marchés financiers. Il ne contient pas de conseil ou de recommandation d’investissement personnalisé(e), ni d’analyse indépendante en matière d’investissement. N'hésitez pas à contacter votre conseiller financier si vous désirez recevoir des conseils d’investissement personnalisés. Il se fera un plaisir d’examiner avec vous les conséquences éventuelles de cette vision sur votre portefeuille personnel d’investissements. Les chiffres mentionnés reflètent une situation à un moment donné et sont susceptibles d’être modifiés.

Les résultats du passé, les résultats simulés du passé, ou les prévisions de résultats futurs d’un instrument financier, un indice financier ou un service d’investissement ne constituent pas des indicateurs fiables des résultats futurs.

Les entreprises citées ne sont que des exemples et ne constituent pas une recommandation d’achat.