Elections à la une sur les marchés financiers

12 juillet 2024

Véronique Goossens

Véronique Goossens

Chief Economist @Belfius

Cette année, plus de la moitié de la population mondiale se rend aux urnes. Il est dès lors logique que les investisseurs sur les marchés financiers se préoccupent plus de la scène politique que des rapports économiques ces derniers temps.

En France, les élections parlementaires ne se sont pas déroulées comme prévu dans les sondages. L'alliance de la gauche NFP (Nouveau Front Populaire) a finalement remporté une majorité de sièges, tandis que le grand favori, le parti radical de droite RN (Rassemblement National) ne terminait qu’en troisième position1. Ce résultat a reçu un accueil circonspect sur les marchés obligataires européens. L’écart de taux entre les obligations d’État françaises et allemandes s’est légèrement réduit, ce qui signifie que les investisseurs exigent une prime de risque moins élevée sur les obligations d’État françaises. À l’approche des élections, cette prime de risque avait atteint son niveau le plus élevé en dix ans en raison de la crainte qu’une victoire retentissante du RN ne mette le pays à mal avec l’Union européenne. Les marchés financiers se préoccupent surtout de la discipline budgétaire. La réalisation des promesses électorales coûteuses risquait de mettre les finances publiques françaises dans une position intenable, avec des déficits budgétaires excessifs et un endettement croissant. Vu le score inférieur du RN, ce scénario semble à présent moins vraisemblable.

Mais tous les risques ne sont pas éliminés pour autant. Les analystes politiques s'accordent pour dire que la formation d'un nouveau gouvernement français sera très difficile. Aucun des trois grands blocs au parlement ne compte assez de sièges pour obtenir une majorité et nul ne sait s'il sera possible de former une coalition stable. Dans un avenir proche, le spread de taux entre les obligations françaises et allemandes restera de ce fait vraisemblablement plus élevé que ces dernières années. En outre, il n’est pas exclu que d'autres marchés obligataires européens soient également contaminés par la nervosité. Les obligations d’État italiennes et belges, notamment, courent ce risque. En juin, la Commission européenne a mis sur la sellette sept États membres, dont la France, l’Italie et la Belgique, en raison de la transgression des règles budgétaires UE.2

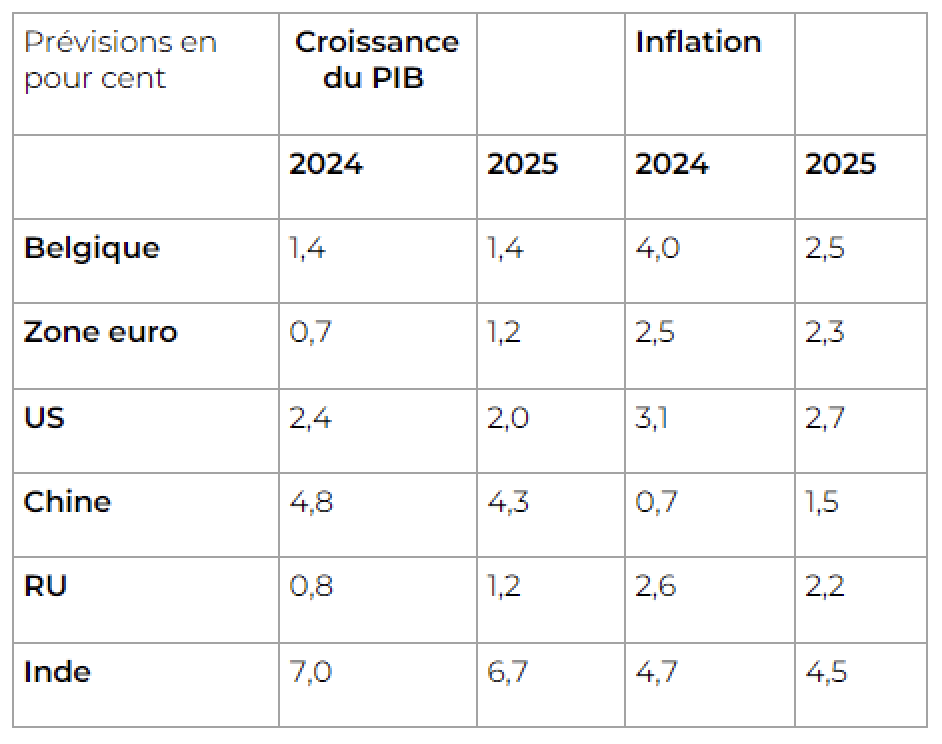

Pour ce qui est des chiffres économiques, les investisseurs n'ont récemment pas reçu de nouvelles susceptibles d’entraîner un changement fondamental dans les perspectives en matière de croissance et d'inflation. Les enquêtes auprès des entreprises indiquent une poursuite de la relance du premier trimestre, mais à un rythme plus lent, surtout dans l’industrie. Après un début d'année prometteur, la confiance des entrepreneurs allemands a dégringolé en juin à son niveau le plus bas en trois mois. Cela indique que, même après la croissance positive de l’économie allemande au premier trimestre, la relance de la plus grande économie de la zone euro reste difficile.

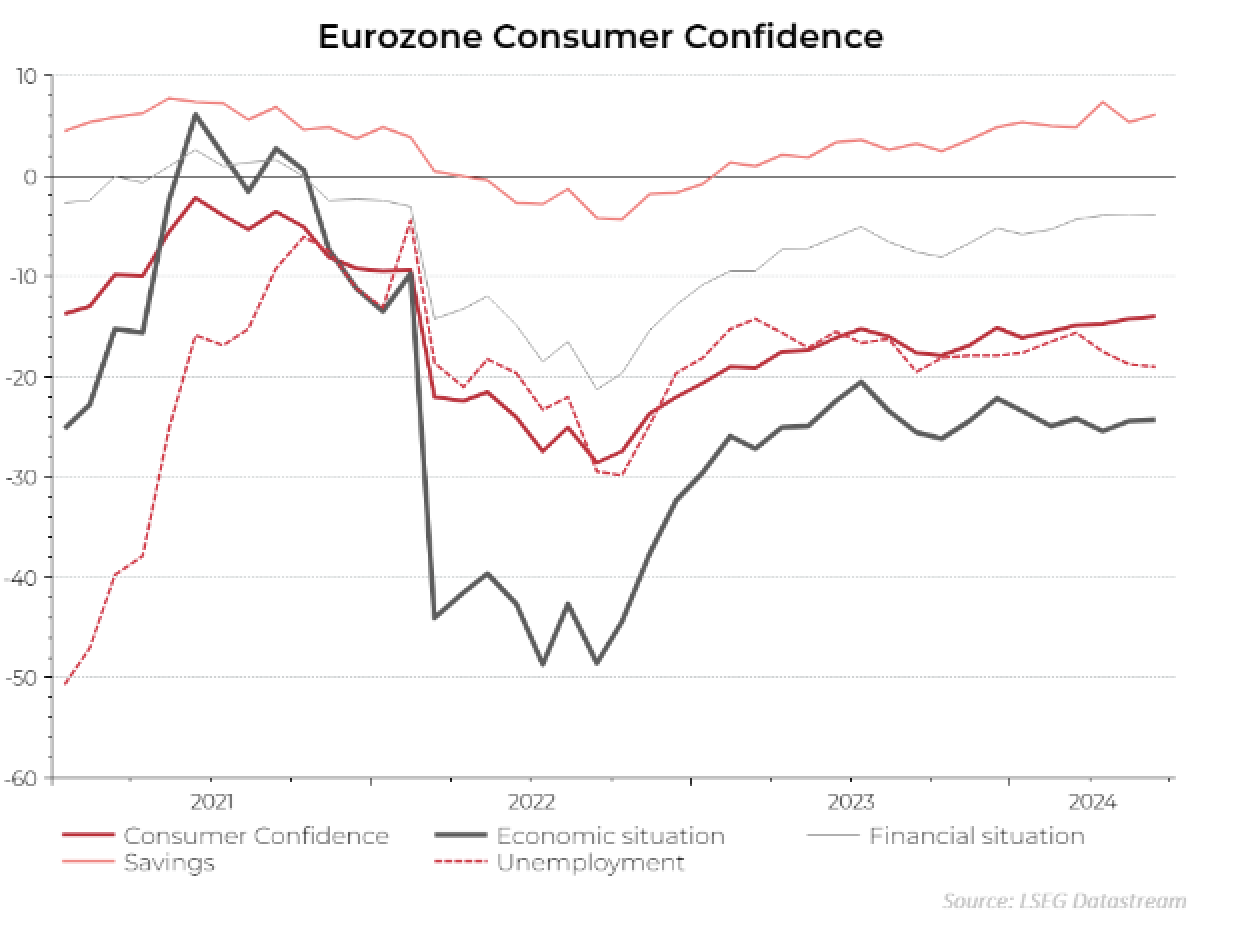

Pour le second semestre de l’année, nous nous attendons à ce que le PIB de la zone euro enregistre une croissance modeste, soutenue par une augmentation des dépenses des ménages. La confiance des consommateurs a grimpé pour le cinquième mois consécutif, atteignant son niveau le plus élevé depuis 2022 (voir graphique). En raison du recul de l’inflation, le pouvoir d'achat des consommateurs s’est amélioré par rapport à l’an dernier, ce qui va se traduire par une augmentation des dépenses.

La baisse de taux appliquée par la BCE début juin (de 4% à 3,75%) a incontestablement contribué au soutien du sentiment des consommateurs mais, à court terme, mieux vaut ne pas compter sur un nouvel assouplissement monétaire. Tant la présidente Lagarde que l’économiste en chef, Philip Lane, ont souligné que la banque centrale n’envisagera la prochaine baisse de taux que lorsque le fléchissement de l’inflation sera plus marqué. Nous ne nous attendons à une nouvelle baisse de taux de 25 points de base par la ECB qu'après l’été, de telle sorte que le taux des dépôts s'établira à 3,5% à la fin de l’année.

À l’instar des Français, les Britanniques ont également voté pour élire un nouveau gouvernement. Pas de surprise ici: comme il fallait s’y attendre, le pouvoir des Conservateurs a pris fin après 14 ans. La victoire décisive du parti travailliste ne va pas bouleverser les perspectives macroéconomiques du Royaume-Uni à court terme. Le parti Labour a promis de suivre des règles budgétaires très comparables à celles des Conservateurs. À plus long terme, une politique budgétaire saine, qui met davantage l’accent sur les investissements et moins sur les réductions d'impôts, pourrait cependant accroître le pourcentage de croissance potentielle du RU.

Le nouveau gouvernement, dirigé par Keir Starmer, a en tout cas le vent économique en poupe. Après la récession de 2023, l’économie britannique a enregistré une croissance de 0,7% au premier trimestre. Tout comme dans la zone euro, la relance économique au RU demeure fragile, mais il semble que le pire soit passé. Ces dernières années, les Britanniques ont souffert d'une inflation obstinément élevée, mais elle est retombée à 2% en mai. Cela entraîne un regain de confiance des consommateurs et nous nous attendons à un croissance plus forte des dépenses de consommation à partir de l’été.

Aux USA, Donald Trump a pris une bonne longueur d'avance dans la course à la présidence, après la mauvaise impression qu'a faite Joe Biden lors du premier débat présidentiel.3Il semble de plus en plus probable que les Américains vont se retrouver avec un second mandat sous Trump et qu'à partir de 2025, le risque d'inflation va grimper. Ses plans visant à freiner l’immigration et à imposer des tarifs douaniers élevés sur les importations de biens pourraient entraîner une pression haussière sur les prix aux USA. À l’encontre de son premier passage à Washington en 2017, Trump aura moins de marge fiscale ces prochaines années pour distribuer des cadeaux. En 2024, le déficit budgétaire atteint quasi 3 trillions de dollars, environ 7% du PIB et l’endettement public approche les 100% du PIB4. Après ses fortes performances en 2023, la croissance de l’économie est en train de ralentir. L'activité dans le secteur des services a baissé ces derniers mois et la croissance de la consommation des ménages est également passée à une vitesse inférieure. En dépit du ralentissement économique, la banque centrale américaine ne se presse pas pour réduire le taux directeur. Durant une audience au Sénat, le président de la Fed, Jerome Powell, a rappelé qu’avant de diminuer le taux, il faut disposer d’une preuve plus tangible du fléchissement de la pression de l’inflation aux USA.

En Chine, il n’y a évidemment pas d'élections libres en vue mais là aussi, les investisseurs s'intéressent plus que d’habitude à l’évolution politique et économique du gouvernement. Les dirigeants du Parti communiste se réunissent du 15 au 18 juillet pour la troisième assemblée plénière attendue de longue date. Le Comité central, qui compte plus de 370 membres, y définira la stratégie économique pour les cinq à dix prochaines années. Les analystes s’attendent à une réforme visant à générer de nouvelles recettes fiscales pour les autorités locales. Ces dernières sont confrontées depuis un certain temps à des difficultés financières en raison de la crise immobilière persistante. En outre, des réformes sont également nécessaires pour stimuler la consommation intérieure. Jusqu’à présent, la relance économique en 2024 repose essentiellement sur le soutien de l’État et les exportations. Sur ce plan, la Chine se heurte à de plus en plus de résistance de ses partenaires commerciaux qui estiment, qu'avec leurs subsides conséquents, les entreprises chinoises mènent une concurrence déloyale. L’UE notamment persévère avec son projet de taxer (de 17,4 à 37,6%) les importations de voitures électriques chinoises. Il est de plus en plus clair que l’économie chinoise va devoir changer de ton à l’avenir pour enregistrer une croissance solide.

Belfius Strategic Research

Sources

1https://www.elections.interieur.gouv.fr

2European Commission

3https://projects.fivethirtyeight.com/polls/president-general/

4Congressional Budget Office – June 2024

Ce document, rédigé et publié par Belfius Banque, donne la vision de Belfius Banque sur les marchés financiers. Il ne contient pas de conseil ou de recommandation d’investissement personnalisé(e), ni d’analyse indépendante en matière d’investissement. N'hésitez pas à contacter votre conseiller financier si vous désirez recevoir des conseils d’investissement personnalisés. Il se fera un plaisir d’examiner avec vous les conséquences éventuelles de cette vision sur votre portefeuille personnel d’investissements. Les chiffres mentionnés reflètent une situation à un moment donné et sont susceptibles d’être modifiés.