De start van deze correctie wordt gekenmerkt met de daling van Nvidia, de ster van de sector in halfgeleiders en een belangrijke graadmeter voor specialisten. Eind augustus publiceert dit Amerikaanse bedrijf beter dan verwachte kwartaalcijfers, met een omzetstijging van 80% ruim boven de verwachtingen. En toch reageert de markt niet positief. Integendeel, het aandeel daalt met meer dan 6% na de publicatie. Dit illustreert de (te) hooggespannen kortetermijnverwachtingen van beleggers.

Een kortetermijncorrectie, maar nog altijd interessant op lange termijn?

Ondanks deze kortetermijncorrectie blijven de fundamenten van de techsector uitstekend. De recente waardedalingen (bv. koers-winstverhouding) maken deze aandelen aantrekkelijker. Het gebruik van artificiële intelligentie is veeleer een disruptief structureel thema op lange termijn dan een trend die gevoelig is voor economische cycli.

De toekomst van de technologiesector hangt deels af van de beslissingen van de Amerikaanse centrale bank. Er tekent zich een gunstiger macro-economische omgeving af met centrale banken die een soepeler monetair beleid voeren. Als de Federal Reserve erin slaagt de inflatie zonder recessie onder controle te houden, dan kunnen technologie-aandelen wel eens heel snel hun verloren terrein terugwinnen.

Een AI-zeepbeleffect?

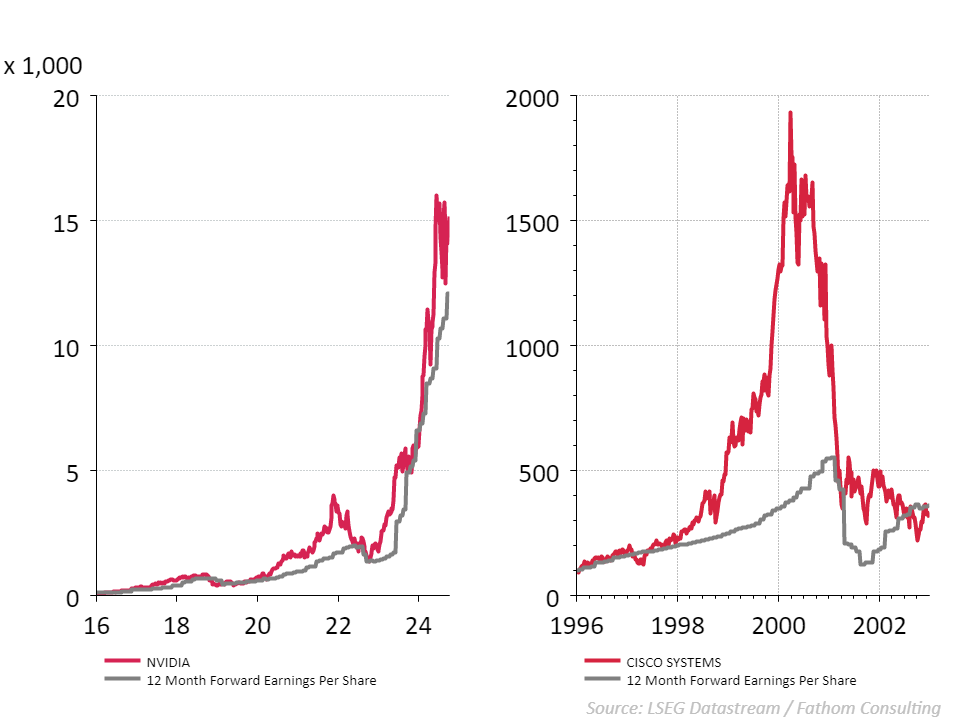

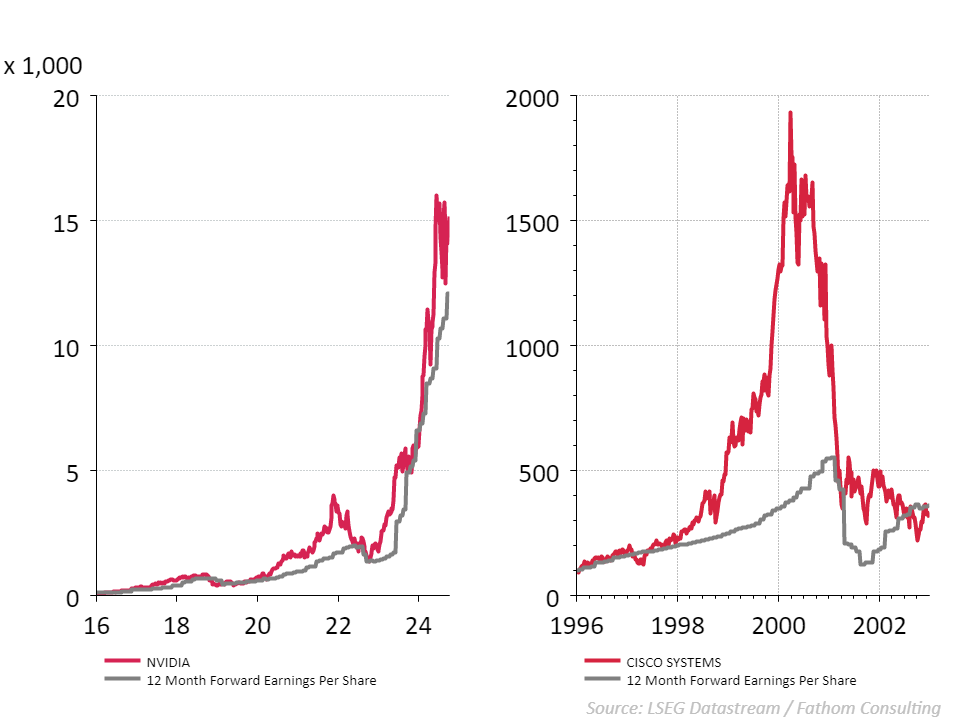

Volgens ons is de AI-zeepbel nog niet gebarsten. Een van de belangrijkste redenen is dat de laatste technologiezeepbel - die van het internet in 2000-2002 – niet ondersteund werd door de winsten, wat tot nu toe wel het geval is.

Rendementen uit het verleden bieden geen betrouwbare voorspelling voor toekomstige rendementen.

Laten we ter illustratie de ster van de jaren 2000 Cisco (van 1996 tot 2002) vergelijken met Nvidia van 2018 tot vandaag. Bij Nvidia volgt de groei van de winst per aandeel (in het grijs) de stijging van de aandelenkoers (in het rood). Dit was veel minder het geval voor Cisco. De sterke daling van Cisco tussen 2000 en 2002 valt trouwens samen met een daling van de winstcijfers.

Tot nu toe zijn er geen aanwijzingen dat de voordelen van de invoering van AI op hun retour zijn. Integendeel, de resultaten van Nvidia vertonen nog steeds een sterke groei. Veel analisten wijzen erop dat het aandeel Nvidia geprijsd is voor perfectie, maar tot nu toe kan het bedrijf de hooggespannen verwachting qua winst en omzet telkens inlossen.

Waarom staan de aandelen van Nvidia en andere technology leaders onder druk?

Hiervoor zijn er 4 hoofdredenen:

- 1. Scepsis over het duurzame karakter van de winstmarges. Hoewel de vraag naar AI sterk blijft, twijfelen sommigen of de marktleiders hun hoge winstmarges handhaven.

- 2. Wereldwijde geopolitieke breuklijnen. De toegenomen controle op import uit China van geavanceerde technologieën verhoogt het risico op vergeldingsmaatregelen.

- 3. Antitrustrisico. De dreiging met sancties en antitrustboetes (zoals bij Apple) zou in de nabije toekomst Nvidia en andere grote namen kunnen treffen.

- 4. Technisch ‘overbought’. De sector is technisch ‘oververkocht’ geweest, wat vandaag niet meer het geval is.

De AI-hype gaat verder dan Nvidia

Als symbool van de AI-revolutie heeft Nvidia een grote invloed op de indexen. Maar hoewel het bedrijf momenteel de media domineert met zijn leiderschap in halfgeleiders en een indrukwekkende groei, boeken andere sectorgenoten ook opmerkelijke vooruitgang, zij het minder opvallend.

Naarmate AI zich verder ontwikkeld kunnen beleggers hun portefeuilles spreiden om een bredere waaier aan spelers hierin op te nemen, wat geldt voor alle sectoren. Interessante opportuniteiten kunnen zich altijd aandienen in domeinen waar het AI-potentieel nog steeds wordt onderschat.

Tot slot…

Ondanks de huidige twijfels van beleggers over het duurzame karakter van de winstmarges, de toenemende geopolitieke spanningen en antitrustdreigingen, zijn we van mening dat de hogere winsten van AI in de komende jaren significant zouden kunnen zijn.

Hoewel de groei van AI (en Nvidia) uitzonderlijk is geweest, is deze ook heel volatiel, wat soms tot forse correcties op korte termijn heeft geleid. Toch blijft de trend op lange termijn zowel voor de technologiesector als het thema artificiële intelligentie positief.

Neem gerust contact op met uw financieel adviseur voor persoonlijk beleggingsadvies. Hij of zij bekijkt graag samen met u de mogelijke gevolgen van dit artikel op uw beleggingsportefeuille.

Dit door Belfius Bank opgesteld en gepubliceerd document weerspiegelt de visie van Belfius Bank op de financiële markten. Het bevat geen individueel beleggingsadvies, noch een beleggingsaanbeveling of onafhankelijke research op het vlak van beleggingen. De aangehaalde cijfers zijn een momentopname en kunnen veranderen. De aangehaalde ondernemingen dienen enkel als voorbeeld, en het feit dat ze vermeld worden vormt geen aankoopaanbeveling. Bent u op zoek naar persoonlijk beleggingsadvies, dan kan u zich altijd wenden tot uw financieel adviseur, die graag samen met u de eventuele gevolgen van die visie op uw persoonlijke beleggingsportefeuille zal nagaan.

Rendementen uit het verleden, simulaties van rendementen uit het verleden en de voorspelde toekomstige rendementen van een financieel instrument, een financiële index, een strategie of een beleggingsdienst, zijn geen betrouwbare indicatoren voor toekomstige rendementen. De brutorendementen kunnen worden beïnvloed door provisielonen, kosten en andere lasten. Rendementen die zijn uitgedrukt in een andere munt dan die van de woonstaat van de belegger, zijn onderhevig aan wisselkoersschommelingen, wat de meerwaarden positief of negatief kan beïnvloeden. Dit document verwijst naar een bepaalde fiscale behandeling, maar dergelijke informatie hangt af van de individuele situatie van elke belegger en kan veranderen.

Vergeet niet dat beleggen altijd risico’s inhoudt en kosten met zich brengt. Het kapitaal en/of het rendement is (zijn) niet gewaarborgd, noch beschermd.

Meer weten over beleggen in de technologie- en innovatiesector?